Введение

Ускоренный пандемией рост мобайла в сочетании с увеличением спроса со стороны мобильных пользователей и ожиданием первоклассного обслуживания – все это побудило финансовые бренды сделать акцент на мобильной платформе и на том, чтобы она была у пользователя под рукой в любой момент, когда возникает необходимость.

Тренд на цифровизацию не обошел стороной и компанию Fiserv. Финансы на мобильной платформе, включающие банковские операции, инвестиции, торговлю акциями и денежные переводы между двумя физическими лицами, стали более персонализированными и доступными 24/7.

Какие на сегодняшний день существуют основные подкатегории финансовых приложений?

- Банкинг – одна из самых больших подкатегорий. Банковские приложения – это попытка традиционных учреждений идти в ногу со временем.

Они отличаются от других финансовых приложений более строгим нормативно-правовым регулированием и частотой использования. В качестве примера можно привести US Bank и JPMorgan Chase.

- Кошелек / P2P – в эту подкатегорию входят приложения, с помощью которых пользователи могут совершать и получать платежи, они заменяют физическую валюту на цифровую.

В настоящее время количество таких приложений невелико, но их популярность растет, особенно в Азиатско-Тихоокеанском регионе. Например, Paytm и Square.

- Денежные займы– это приложения, через которые пользователи связываются с инвесторами – физическими или юридическими лицами, – предлагающими различные варианты займов.

Это один из крупнейших видов финансовых приложений, особенно потому, что многие кредиты, распространяемые по этому каналу, не требуют такого же уровня нормативной квалификации, как кредиты в более авторитетных учреждениях, а значит и получить их относительно легко. В качестве примера можно привести Quicken Loans и Borrowell.

- Трейдинг / брокерство / инвестирование – приложения, через которые пользователи имеют доступ к торговому или инвестиционному портфелю. Небольшая, но развивающаяся подкатегория: торговые или инвестиционные приложения делают долгосрочные инвестиции доступными для пользователей, у которых мало активов для вклада или знаний о рынке. Например, Stash и Plus500.

Имейте в виду, что этот гайд проводит общее различие между приложениями категорий “Банкинг” и “Личные финансы”, к которым относятся последние три подкатегории.

Как мы видим, финансовые приложения на подъеме:

- Пользователи по всему миру проверяют свои банковские счета приблизительно 7 раз в неделю.

- Финансовые приложения потратили 3 млрд долларов на привлечение пользователей в 2020 году и уже 1,2 млрд долларов в первом квартале 2021 года.

- Сектор мобильных финансов ежедневно обрабатывает 1,3 млрд долларов.

В результате этого роста возникли несколько важных тенденций:

- Банковское обслуживание лиц, не имеющих банковского счета, теперь охватывает одну пятую мирового населения (преимущественно в развивающихся странах), не пользующегося финансовыми услугами.

- Традиционные услуги переходят на мобильную платформу, особенно в США и среди миллениалов. Последний отчет Facebook показал, что 47% текущих пользователей приложений в возрасте 18-34 лет в США хотят иметь возможность осуществлять в цифровом виде все банковские операции в сфере ритейл.

- Формирование привычки пользования финансовыми приложениями в результате привлекательности и удобства приложения.

Мы все больше доверяем мобильным приложениям нашу конфиденциальную информацию и чаще, чем когда-либо, взаимодействуем с банковскими брендами в сфере ритейл.

App Annie

Основные сложности

Несмотря на то, что финансовые приложения играют ключевую роль в повышении лояльности клиентов, улучшая привлечение и продажи, существует ряд проблем, с которыми необходимо разобраться:

1 – Конфиденциальность и безопасность при передаче данных третьим лицам

В целом, данные, собираемые и хранимые финансовыми приложениями, имеют более высокий уровень конфиденциальности, чем в других вертикалях.

Тем не менее с наибольшими требованиями к безопасности сталкиваются банковские учреждения, которые регулируются самыми строгими контролирующими структурами и, естественно, должны хранить данные пользователей в течение более длительного периода времени.

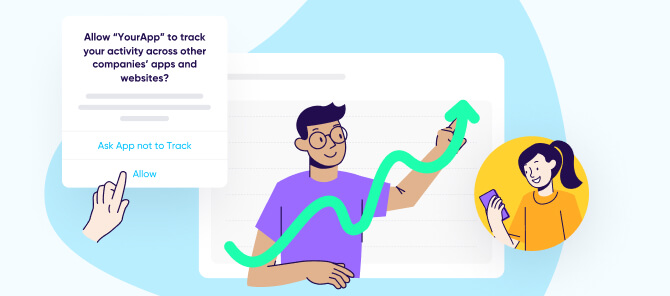

За последние несколько лет конфиденциальность заняла центральное место в маркетинге мобильных приложений, особенно на iOS (изменения в Android ожидаются как минимум через два года).

Речь о введении компанией Apple АТТ-запроса, которая резко ограничила доступ к уникальному идентификатору (IDFA). В результате данные на уровне пользователей стали гораздо менее доступными.

Эти изменения, ориентированные на конфиденциальность, напрямую влияют на способность маркетологов измерять LTV, проводить ремаркетинговые кампании и сегментировать аудиторию. К счастью, инновации есть и в сфере измерений и судя по последним данным, их удалось в значительной степени восстановить до уровня, который был до введения ATT-запроса.

2 – Обеспечение безопасности конверсий для чувствительной функциональности

Несмотря на то, что появление финансовых приложений полностью изменило, как многие клиенты стали распоряжаться своими финансами, вопрос конверсии пользователей всё ещё представляет определенную сложность для маркетологов из-за чувствительности данных.

Хотя маркетологи часто могут использовать CPA-модели, рассчитанные на такие действия, как привязка банковского счета (для финтех-приложений), завершение регистрации счета в приложении или переход с веб-сайта в приложение (для традиционных банков), просто трудно обеспечить конверсию пользователей.

Причины различны: от отсутствия привычки выполнять определенные функции через приложение до соображений безопасности.

3 – Оптимизация процесса конверсии и унификация клиентского опыта

По мере увеличения количества точек контакта на пути пользователя возрастает и вероятность оттока.

Вместо того чтобы добавлять новые точки, маркетологам лучше оптимизировать существующие на основании имеющихся данных. У многих финансовых приложений есть специальные команды, занимающиеся такой оптимизацией.

4 – Фрод

Среди всех вертикалей финансы заняли 2-е место по уровню мошенничества в 2021 году (38% мошенничества при установке приложений) в связи с ее размером (3-я по величине категория) и выплатами выше среднего (CPI -4).

Обратите внимание, что фрод в финансовых приложениях больше сосредоточено на регистрациях, чем на установках, поскольку установки обычно не самая ценная конверсия для большинства маркетологов.

5 – Составление пути пользователя

Как упоминалось выше, путь мобильного пользователя финансовых услуг часто охватывает множество устройств, платформ и каналов. Это объясняется наличием рекламы онлайн и офлайн и множества точек контакта.

Самой сложной задачей для традиционных финансовых компаний, таких как банки, является перенос обширной пользовательской базы из интернета в приложение.

Для начинающих мобильных компаний, таких как цифровые инвестиционные инструменты или кошельки, в приоритете усиление их присутствия в мобильном вебе по всем платформам и каналам для привлечения мобильного вовлечения посредством веб-рекламы.

Поэтому разнообразие путей в вертикали диктует, что соединение различных точек взаимодействия и обеспечение правильной привязки данных к вашему приложению может стать настоящей проблемой.

Эффективное сотрудничество с поставщиком атрибуции поможет вам составить целостную картину и получить реальную оценку LTV по каждому пользователю.

6 – Вовлечение существующих пользователей

Особенно это касается банковских учреждений, где приложения в основном не используются для привлечения пользователей.

Вместо этого, они используются для преобразования существующих веб- или офлайн-пользователей в мобильных пользователей, улучшения пользовательского опыта и диверсификации точек контакта с пользователем, доступных через сегментацию аудитории на основе воронки и диплинкинга.

Для компаний, преимущественно работающих с другими, более традиционными каналами, этот переход может оказаться сложным.

7 – Персонализация

Индивидуальный подход – ключ к привлечению внимания клиентов к определенным функциям в приложении, особенно это касается компаний, работающих в нескольких направлениях (например, банковские услуги, инвестиции и пенсионные программы).

Это можно сделать с помощью диплинкинга, push-уведомлений и целевой рекламы.

Однако, персонализация не так важна для тех финансовых приложений, в которых есть только одна функциональность, на которую переправляются пользователи.

Кроме того, несмотря на всю выгоду от привлечения пользователей в мобильные финансы, маркетологи должны уметь уважительно относиться к праву пользователей на конфиденциальность в эпоху GDPR и ATT, и в тоже время стараться оправдать ожидания пользователей в отношении персонализации опыта в приложении.

Решение: Гранулярное измерение

Одна из золотых истин маркетинга приложений заключается в том, что невозможно выстроить стратегии и процессы без измерений и оптимизации. Не только основных KPI, но и более детализированных метрик, которые отображают каждый этап воронки конверсии и затрагивают как привлечение пользователей, так и повторное вовлечение.

В свою очередь, маркетологи способны сосредоточиться на нужных им пользователях и улучшить общие маркетинговые показатели.

Если вы только начинаете работать с мобильной атрибуцией и маркетинговой аналитикой, мы рекомендуем сначала прочитать гайд «Начало работы с мобильной атрибуцией в эпоху конфиденциальности».

Привлечение пользователей: что измерять и настраивать

Еще до того, как вы начнете настраивать свои кампании по привлечению клиентов, вам необходимы несколько базовых инструментов для правильной настройки. Давайте посмотрим на эти базовые инструменты.

#1 – Разметка событий

Перед тем как начать обсуждение важности детального измерения для успешного привлечения пользователей, давайте внимательно разберем, что это означает на практике.

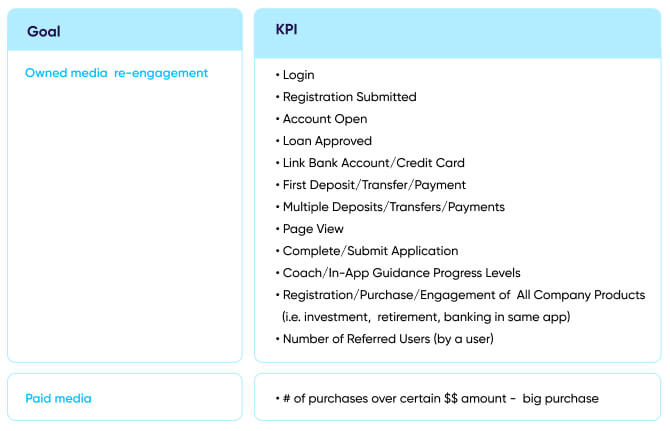

В таблице ниже рассматриваются некоторые основные метрики, которыми пользуются продвинутые маркетологи финансовых приложений для оптимизации своих усилий и привлечения ценных пользователей. Вы можете видеть, что левая колонка содержит цели, характерные для данной вертикали, а правая колонка содержит метрики, посредством которых эти цели могут быть достигнуты.

| Цель | KPI |

| Связанные с установкой • Привлечение • Расходы | • Органические/неорганические • Помесячный рост (неорганический) • CPI/CPA • ROI |

| Связанные с конверсией • Регистрация пользователей • Упрощение процесса регистрации • Заявка на кредит | • % CTR (количество установок на клик) • % Количество установок на полную регистрацию • % Показатель завершения регистрации до привязки банковского счета • Первый кредит |

| Связанные с вовлечением • Stickiness (степень лояльности и вовлеченности аудитории) • Краткосрочная лояльность (менее важна, чем долгосрочная) • Долгосрочная лояльность • Функции, доступные только в мобильной версии | DAU/MAU • Удержание на 1, 7, 30 день • Удержание клиентов на 8-ой и 12-ой неделе • Уровень удалений приложений на день 7, день 30, день 60 |

| Составление пути пользователя • Переход из веба в приложение | • Уникальные новые пользователи (которые взаимодействовали только через приложение) |

Обратите внимание, что, хотя все вышеперечисленные показатели важны для повышения прибыльности вашего приложения, показатели вовлеченности, в частности, не так важны для маркетологов, поскольку среднее и “здоровое” использование финансовых приложений, скорее всего, будет ниже, чем в других вертикалях.

Например, пользователь мобильного банка может входить в систему только для проверки своего счета раз в неделю или месяц, в то время как пользователь игрового приложения играет ежедневно.

Что измерять – SKAdNetwork

Один из самых сложных аспектов в мерах Apple по защите конфиденциальности пользователей в iOS 14+ — это механизмы конвертации стоимости и продления таймера SKAdNetwork. Поскольку в экосистеме приложений, основанных на принципах freemium, наибольшее значение имеют данные после установки, это создает определенную проблему.

До iOS 14 маркетологи могли проводить глубокие и длительные измерения, чтобы определить ценность пользователя или кампании. Но в SKAdNetwork от Apple данные гораздо менее глубокие. Вы получаете 64 комбинации из 6 бит для отображения активности после установки и данные об активности за несколько дней в лучшем случае. Другими словами, конверсионные значения являются альтернативой SKAN для [limited] LTV.

В условиях ограниченных возможностей рекламодателям крайне важно максимально использовать то, что возможно. Как маркетологи должны составлять схемы стоимости конверсии?

Чтобы ответить на этот вопрос, мы обратились к данным из нашей недавно выпущенной Conversion Studio и проанализировали конфигурации 600+ приложений, чтобы помочь рекламодателям узнать больше о битах и байтах.

Данные показывают, что для многих маркетологов настройка значений конверсии дается с трудом. В то время как одни научились использовать имеющиеся данные по максимуму (и, конечно же, речь об игровой аудитории), другие даже близко не используют весь потенциал этого нового механизма.

Дополнительную информацию о SKAN можно прочитать в серии публикаций Inside SKAN. А чтобы вкратце рассказать о том, что такое конверсионные показатели, предлагаем вашему вниманию видеоролик.

Принципы насыщенных событий внутри приложений

Нам доступен довольно глубокий срез данных для оптимизации кампаний и привлечения качественных пользователей, а также увеличения вовлечения и дохода.

Это также означает, что нам приходится анализировать большой объем данных, хотя современные технологии, платформа атрибуции, настройки и маркетинговая аналитика значительно облегчили маркетологам жизнь.

Но все же… Зачем измерять внутренние события приложения и другую детализированную информацию?

Высокоэффективное привлечение пользователей, вовлечение, ретаргетинг — все это достигается за счет создания аудитории и оптимизации медиа-источников, каналов, кампаний и креативов на основе насыщенных событий в приложениях.

Эти события добавляют слои как доступных, так и измеряемых параметров, которые отображают идеальное поведение пользователя.

С помощью сырых данных, полученных от поставщика услуг по измерению и атрибуции, вы сможете реально увидеть тенденции и закономерности, которые в противном случае вы могли бы упустить. Это поможет вам получить полную картину активности и поведения пользователей, независимо от платформы, канала, устройства и времени, в которое они совершают действия.

Например, многие традиционные банки в основном предоставляют рекомендации существующим пользователям по продуктам и услугам, поэтому оптимизация будет направлена на то, чтобы подтолкнуть пользователей к большему количеству этих активов, настроенных на основе индивидуальных потребностей и истории взаимодействия.

В приложениях личных финансов (включая приложения для инвестиций, платежей и управление финансами), монетизация проистекает из действий внутри приложений и платежей, а также от доходов партнеров, где приложения успешно рекомендуют пользователям сопутствующие продукты и услуги других брендов.

Давайте взглянем на основные события, которые обычно измеряют маркетологи банковских и других финансовых приложений:

Банковское дело:

- Вход в систему

- Прямое зачисление средств на счет/денежный перевод

- Просмотр страницы

- Заполнение и подача заявления или формы

Личные финансы:

- Регистрация

- Привязка (банковского счета, кредитной карты)

- Внесение денег на счет

- Заполнение и подача заявления или формы

Примечание: В основном, финансовые приложения интересуются не столько детализацией и качественной информацией о событиях, сколько количеством пользователей в рамках одного события.

Это связано прежде всего со строгими регулирующими органами и требованиями, в соответствии с которыми они работают. В случае необходимости платформа атрибуции может предоставить детализацию, но в целом подобная практика не очень широко используется в данной вертикали.

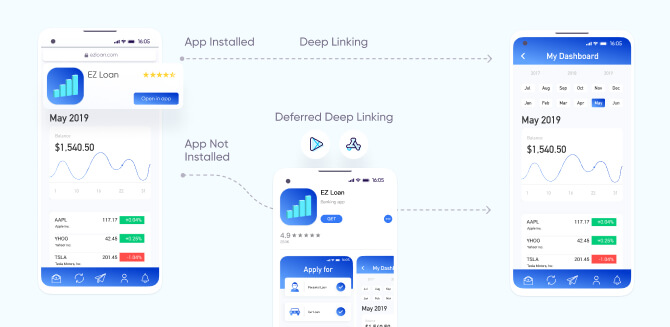

2. Диплинкинг

Диплинкинг – один из самых мощных инструментов в технологическом стеке маркетинга приложений. Он создает контекстно-релевантный пользовательский опыт на всех каналах, платформах и устройствах. Как?

Используя информацию, содержащуюся в диплинке, пользователи попадают непосредственно на целевую страницу конкретного продукта или кампании в приложении, плавно переходя от рекламы к целевой странице с большей вероятностью конверсии.

В финансовой вертикали диплинки часто используются для того, чтобы привести пользователей на страницы проверки баланса, показателей инвестиций или страниц продукта и услуг, в зависимости от истории пользовательской активности.

Перед тем как начать работу, сначала необходимо настроить диплинкинг; к счастью, это легко сделать путем внедрения кода в ваше приложение или при помощи связанных доменов, в зависимости от того, какой метод вы предпочитаете.

Также обратите внимание на то, что диплинкинг необходим для страниц конкретного продукта, услуги, приложения, регистрации или других страниц.

На пункт назначения, в который попадает пользователь, в первую очередь влияют:

- Цели кампании

Ранее собранная информация пользователя, предоставившего согласие (например, просмотренный контент, история аккаунта, местоположение и т.д.), которая должна быть определена и понятна заранее.

Новая стратегия диплинкинга

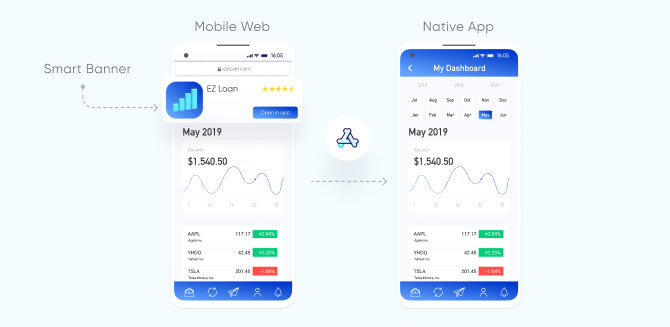

Продвинутые маркетологи финансовых приложений используют диплинки, чтобы привести пользователей из мобильного веба в свое приложение с помощью умного баннера с призывом к действию «Открыть в приложении».

Эти призывы к действию зачастую идут рука об руку с кампаниями, предлагающими акции и предложения для пользователей внутри приложения, в зависимости от предварительной веб-истории пользователя.

С помощью диплинков, размещенных в этих баннерах, маркетологи могут привлечь новых пользователей к установке своего приложения, плавно перенаправить их на ту же страницу продукта или услуги, которую они просматривали ранее, а затем на страницу с формой для регистрации.

Но зачем маркетологам вообще перенаправлять пользователей в свое приложение из мобильного интернета? Проще говоря, приложение — идеальный конечный пункт назначения из-за гладкого пользовательского опыта, анализа данных в нем и огромного влияния бренда, которое оно может обеспечить, просто разместив логотип на главной недвижимости – домашнем экране мобильного телефона пользователя.

Когда пользователь нажимает на окно баннера и переходит на страницу приложения, маркетолог получает данные о последующей активности пользователя, ID продукта и категории продукта, которые он посещал, и даже ретроспективно данные атрибуции, взятые из всех точек контакта пользователя с мобильным сайтом.

Однако, помимо собранных ценных данных, умные баннеры также способствуют улучшению пользовательского опыта, увеличивая вероятность возникновения лояльности к бренду и вовлеченности в целом.

При выборе решения для диплинкинга убедитесь, что оно не только поддерживает ваши потребности в росте, но и синхронизируется с последними рекомендациями по конфиденциальности и безопасности, а ваши кампании соответствуют самым современным правилам конфиденциальности и безопасности пользователей.

#3 – Измерение удалений

Недостаточно просто привлечь пользователей в свое приложение, и персонализировать их опыт с целью увеличения конверсий.

Маркетологи также должны обратить внимание на сегмент пользователей, которые полностью удалят приложение, и либо разработать стратегию по возвращению этих пользователей к активному взаимодействию, либо исключить этих пользователей из будущих кампаний, если повторная установка маловероятна.

Такое решение требует понимания того, почему, в какой момент и какие именно пользователи удаляют приложение. Понимание этих вопросов особенно актуально сейчас, когда у пользователя большой выбор товаров и услуг и, соответственно, высокие ожидания.

Итак, что может заставить пользователей удалить ваше финансовое приложение ?

- Плохая функциональность и пользовательский опыт. Оптимизируйте свои UA-кампании сколько угодно, но не менее важно обеспечить отличную инфраструктуру для поддержки функциональности вашего приложения и гарантировать безупречный путь к конверсии

- Сложный и/или безличный процесс адаптации к продукту. Максимально быстрый и плавный переход к активному взаимодействию с приложением означает создание короткого, простого и интуитивно понятного процесса адаптации к продукту.

В нем должны быть освещены основы работы с приложением и, возможно, даже задействовано материальное стимулирование. Один из вариантов: регистрация или вход через учетную запись Facebook или Google.

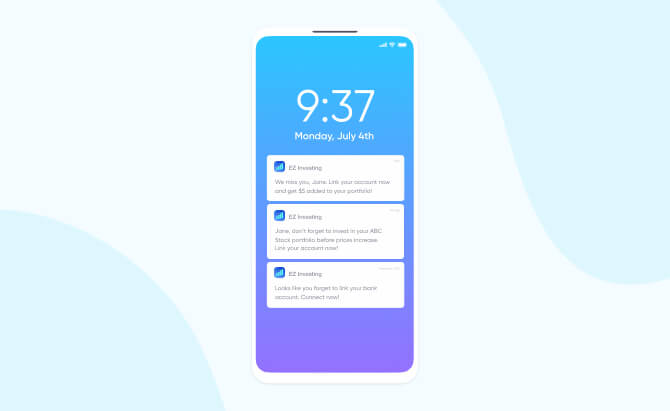

- Нерелевантные или чрезмерные уведомления. Хотя финансовые приложения нередко используют push-уведомления, чтобы информировать пользователей об изменениях или активности на счете, предлагать бонусы, делиться общими новостями или просто возвращать неактивных пользователей к потенциальной конверсии — с этим также можно переусердствовать.

Намеренно отправляйте только ключевые уведомления в соответствующее время пользователям, которые демонстрируют сильное намерение, и с релевантными характеристиками для каждого сообщения.

Также важно отметить, что несмотря на то, что отток пользователей действительно представляет собой проблему для финансовых приложений, он не так критично сказываться на бизнесе, как в других вертикалях. Многие из основных функций приложения, такие как подача заявки и получение кредита, могут быть одноразовыми действиями.

Учитывая, что существует целый ряд причин, почему пользователи могут удалить ваше приложение, важно знать коэффициент удаления. Но каковы основные преимущества подобных измерений для маркетологов? Их несколько:

- Вы можете сравнить общую эффективность ваших медиа-источников путем изучения активности и лояльности пользователей, пришедших из разных медиа-источников, кампаний, объявлений, стран и т. д.

- Вы можете защитить конфиденциальность пользователей, убрав пользователей, удаливших приложение, из ретаргетинга и рассылок.

#4 – Защита от фрода

Как уже упоминалось во введении, мошенничество является серьезной проблемой, особенно для финансовых приложений из-за их масштаба и высоких выплат.

Несмотря на значительное усовершенствование решений по борьбе с фродом и растущую осведомленность об опасности мошенничества при установке приложений, финансовые приложения по-прежнему остаются одной из самых уязвимых вертикалей.

Однако, в отличие от других вертикалей, фрод в финансовых приложениях чаще всего сосредоточен на регистрации или других конверсиях в нижней части воронки, а не на установках. Это связано с тем, что маркетологи заинтересованы не просто в увеличении числа установок, а в активных пользователях, которые регулярно управляют своими личными финансами или делают инвестиции через приложение.

Усиление фрода привело к гораздо более сильной защите, что, в свою очередь, побудило мошенников совершенствовать свои методы, применяя все более изощренные тактики.

Это особенно очевидно в случае с ботами, которые имитируют поведение пользователя в приложении в попытке обойти защиту, или фермами устройств, которые включают либо тысячи реальных устройств в стойках, либо виртуальные, эмулированные устройства.

Надежная защита от фрода сочетает контролируемое и неконтролируемое машинное обучение на основе большого объема данных.

Дополнительную информацию о том, как AppsFlyer использует машинное обучение и большие массивы данных для борьбы с фродом, можно прочитать здесь.

Усовершенствованная защита

Очень важно понимать суть мошенничества в финансовых приложениях, чтобы эффективно противостоять ему.

Учитывая характер данных в этой вертикали, фрод чаще всего касается функциональности и содержания приложения. То есть как компании, так и пользователи опасаются потери денег из-за кражи счетов и других краж, а не неизбежного финансового риска в их приложении.

Еще один распространенный миф заключается в том, что CPA-моделированные кампании финансовых приложений практически не сталкиваются с фродом из-за того, что у мошенников нет причины устанавливать приложение и сложно создать события в приложении (например, проверку кредитной карты, привязку банковского счета, добавление действительного адреса и т.д.).

Это совсем не так. Именно поэтому опытные маркетологи смотрят на следующие показатели, способные выявить и предотвратить мошенничество:

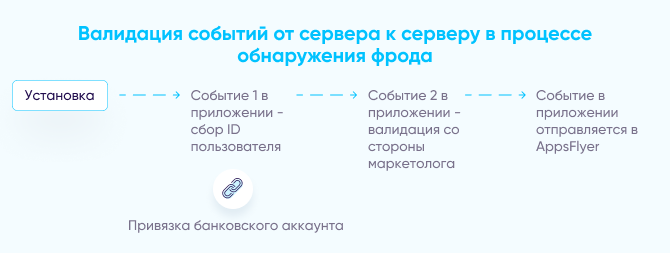

Проверка событий внутри приложения между сервером и сервером

Во многих финансовых приложениях при регистрации события в приложении в MMP (партнеру по измерению эффективности мобильной рекламы) отправляется только факт того, что событие произошло (счетчик), без включения дальнейших подробностей о событии (значений).

Однако опытные маркетологи финансовых приложений часто отправляют любое зафиксированное событие на свой собственный сервер, чтобы проверить, действительно ли оно произошло, или собрать более конкретную информацию о пользователе, прежде чем отправить MMP это событие.

Например, если фиксируется событие привязки банковского счета, проверка этого события на стороне сервера может дать маркетологу информацию о том, к какому банку привязан счет, была ли привязка счета успешной и т.д. Иначе вам придется полагаться только лишь на запись о самом событии, что открывает возможности для мошенничества.

Персонально идентифицируемая информация (PII)

Как уже упоминалось выше, уровень чувствительности данных для финансовых приложений выше, чем в других вертикалях. Хотя PII не передается за пределы собственных серверов компании, она играет важную роль в обнаружении и предотвращении фрода, поскольку активность аккаунта всегда подтверждается именем, адресом, номером социального страхования и т.д.

Инкрементальный прирост

Измерение любой конверсии состоит из органического и неорганического набора данных, которую важно включать в регулярные анализы не только для определения эффективности медиа-источников, но и для превентивного выявления фрода.

Если неорганический общий объем “растет” за счет органического без увеличения бюджета, возможно, что сеть не добавляет реального значения, а использует один или несколько методов мошенничества с атрибуцией (например, клик-флудинг и перехват установок).

#5 – Составление полного пути клиента

Реальность такова, что в наше время все еще существует значительный разрыв между поведением пользователей и маркетинговыми измерениями.

С одной стороны, путь пользователей финансовых приложений становится все более извилистым и включает разные устройства и точки взаимодействия: веб, мобайл, приложения и даже традиционный банкинг офлайн.

С другой стороны, маркетологи измеряют действия пользователей на разных каналах и устройствах, но, в основном, по отдельности. Их данные остаются разрозненными и анализируются разными командами. Их цели, стратегия и последующие действия формулируются и выполняются параллельно, а параллельные линии, как известно, не пересекаются.

Однако, хорошая новость заключается в том, что клиенты все больше пользуются мобильными устройствами для персонализированного опыта, и однажды перейдя на мобильный сервис, они продолжают пользоваться только им.

Тем не менее необходимо построить маркетинговый анализ и измерения вокруг пользователей, использующих множественные каналы и платформы. Мобильные данные, которые стали самой легко-измеряемой экосистемой, позволяют маркетологам сократить разрыв между точками взаимодействия с покупателями как онлайн, так и оффлайн, и соотнести пользователя на разных платформах с ID клиента.

Одной из растущих тенденций в маркетинге финансовых приложений является использование рефералов, чтобы собрать воедино все точки взаимодействия с одним брендом на разных приложениях.

Например, если у компании есть различные продукты для инвестирования, пенсии и банковских операций, они могут создать измеряемую реферальную программу, которая бы мотивировала существующих пользователей делиться со знакомыми как приложением, так и похожими продуктами. Подобная практика увеличит трафик и вовлеченность пользователей.

Дополнительную информацию о целостном измерении можно подчерпнуть из нашего гайда «От мобильной атрибуции к People-Based Innovation».

Лучшие практики эффективного привлечения пользователей

1 – Персонализировать, персонализировать и еще раз персонализировать

Персонализация пользовательского опыта, если того допускают правила конфиденциальности, должна быть приоритетом как в вашем приложении, так и за его пределами. Сделайте упор на контекстно-зависимый процесс регистрации, который бы поощрял пользователя создать профиль и указать личные предпочтения.

Вы также можете использовать детализацию данных о событиях внутри приложения, чтобы подтолкнуть пользователей к использованию определенных функций внутри приложения или предложить подобный продукт или услуги той же самой компании или других. Эти действия помогут увеличить объемы покупок и партнерскую прибыль.

2 – Ваши рассылки должны быть простыми и ясными

Несмотря на важность персонализации для мобильных финансов, не стоит усложнять рассылки.

Учитывая широкий спектр продвинутых функций, доступных в финансовых приложениях, ваши сообщения на этом фоне должны быть максимально конкретными и простыми.

3 – Комбинирование веб-сайтов с мобильными

Несмотря на рост мобильных финансовых приложений, некоторые пользователи все еще используют компьютеры для получения цифровых финансовых услуг.

В частности, для компаний, ориентированных в первую очередь на мобильные устройства, важно расширить свое присутствие в вебе и создать стратегически верную точку контакта с пользователем, которая будет вести его вниз по воронке конверсии к тому функционалу, который вероятнее всего приведет к конверсии.

4 – Сегментация: масштабирование или конкретизация?

Ваша аудитория должна быть достаточно широкой, чтобы дать простор для машинного обучения, но достаточно узкой, чтобы найти своих уникальных пользователей. Имейте в виду, что этот предел меняется от платформы к платформе (Facebook, Google и т.д.) и может также меняться со временем.

5 – Придерживайтесь этапов воронки

Как правило, почти все маркетинговые усилия, особенно сегментация аудитории, придерживаются определенной конверсионной воронки приложения (или группы приложений) с учетом функций, предлагаемых мобильными финансами.

Следование определенным этапам воронки также улучшает процесс сотрудничества и коммуникации между различными отделами и оставляет меньше возможностей для путаницы и двойной работы.

6 – Повышение коэффициента ATT-согласия

На данный момент процент отказа от трекинга оказался выше, чем многие предполагали до выхода iOS 14.5, и в настоящее время составляет около 47% по всем вертикалям среди пользователей, увидевших запрос (см. интерактивный дэшборд).

Основываясь на наших последних данных, вот 2 способа повысить показатели ATT-согласия и воспользоваться преимуществами большего количества данных на уровне пользователей и атрибуцией:

Выбрать момент — это главное. Покажите запрос при первом запуске приложения

Вы можете контролировать, когда показывать ATT-запрос (и показывать ли его вообще) — и ваше решение может оказать значительное влияние на количество пользователей, предоставивших согласие.

Согласно нашим данным, процент согласия на трекинг наиболее высок, когда пользователи запускают ваше приложение в первый раз. И чем раньше, тем лучше:

Как видно на вкладке “Дни”, доля IDFA в приложениях категории “Финансы” снижается в среднем с 47% после запуска до 41% с первого дня. Не очень большой разрыв, но достаточный, чтобы что-то изменить.

Что касается вкладки “Минуты”, то причина резкого всплеска связана с тем, что SDK атрибуции срабатывает до того, как будет показан запрос, что может составлять считаные секунды. Чтобы избежать этого, рекомендуется синхронизировать запрос с запуском SDK атрибуции и убедиться, что он срабатывает вскоре после показа запроса.

Когда атрибуция происходит с помощью IDFA, важно отправить запрос во время 1-го запуска. SDK MMP может “ждать”, что позволяет маркетологам настроить, как долго SDK должен откладывать получение статуса ATT, прежде чем данные будут отправлены на серверы MMP.

Предлагайте пост-АТТ уведомления в приложении для ваших вовлеченных пользователей, не предоставивших согласия

Для пользователей, которые отказываются дать разрешение при появлении ATT-запроса, это не обязательно конец. Они по-прежнему могут в любой момент включить разрешение на отслеживание (и отключить его снова, если захотят) в “Настройках” своего устройства.

Тем не менее ваши пользователи могут не знать об этом, поэтому это ваш шанс напомнить им об этом. Как и в случае с окном запроса перед АТТ, покажите вовлеченным пользователям уведомление после показа ATT, содержащее информацию о преимуществах согласия на трекинг, которое приведет их непосредственно в Настройки.

Около 30% финансовых приложений демонстрируют как минимум на 10% более высокие показатели IDFA во второй день по сравнению с первым. Это может быть связано либо с тем, что эти приложения предоставили свой запрос некоторым вовлеченным пользователям во второй день, либо с тем, что они показали его во время первого запуска, а затем показали пост-ATT уведомление в приложении своим вовлеченным пользователям во второй день.

7 – Используйте значения конверсии SKAdNetwork по максимуму

Наличие 64 битов в ваших SKAN-кампаниях может показаться ограниченным, но при правильном распределении битов и использовании они все равно приносят пользу.

Используйте максимум диапазонов и комбинаций и сосредоточьтесь на действиях после установки, которые имеют наибольшее значение. Тестируйте, тестируйте и снова тестируйте, пока не найдете правильную разметку (наличие пользовательского интерфейса, конечно, облегчает задачу).

Также воспользуйтесь преимуществами измерения воронки, которое поможет распределить биты более оптимально. Вместо того чтобы выделять 3 бита для измерения 3 отдельных событий, конфигурация воронки может измерять последовательное поведение, используя только 1 бит.

Решения для мобильных измерений в эпоху конфиденциальности пользователей

Владельцы финансовых приложений теперь могут обратиться к множеству новых и не очень новых решений за детализированными и полезными инсайтами. К ним относятся:

- SKAdNetwork — Решение Apple по детерминированной агрегированной атрибуции. В рамках этого фреймворка показатели конверсии SKAN позволяют маркетологам оценивать ценность пользователя после установки.

- Детерминированная атрибуция на уровне пользователя — во многих финансовых приложениях показатели отказа от трекинга выше 50% (среди пользователей, увидевших запрос). У этих пользователей есть не только полная детализация данных, но и возможность сегментировать аудиторию, не представившую согласия.

- Агрегированное вероятностное моделирование — статистический метод, использующий машинное обучение для оценки эффективности кампании с высокой степенью точности.

- Предиктивная аналитика позволяет маркетологам с высокой степенью уверенности принимать решения о будущей ценности пользователей на основе данных, опираясь при этом на очень ограниченное количество точек данных на ранних этапах воронки.

- Измерение сверху вниз – целостная методология, такая как инкрементальность (выявление дополнительных факторов дохода для оптимизации распределения бюджета) и моделирование MMM (измерение влияния кампаний для определения вклада различных элементов в итоговый результат).

- Data Clean Room — обеспечение измерений и оптимизации в условиях конфиденциальности в высокозащищенной среде, где рекламодатели могут использовать данные на уровне пользователя без доступа к данным на уровне пользователя.

Повторное вовлечение: что измерять и настраивать

Успешное финансовое приложение – это не только привлечение новых пользователей и конверсия. Важно убедиться, что те, кто пришел, остаются вовлеченными на протяжении долгого времени, что в конечном счете увеличивает доход и пожизненную ценность.

Это, безусловно, касается и финансовых приложений, средний показатель удержания в которых выше, чем в других вертикалях, несмотря на снижение на 18,4% на 30-й день по сравнению с предыдущим годом.

В то же время им особенно трудно добиться постоянного и регулярного вовлечения.

Многие пользователи устанавливают банковские приложения, но не используют их на регулярной основе и не разбираются во всех функциях. Поэтому повторное вовлечение пользователей этой вертикали в основном заключается в том, чтобы вернуть ушедших пользователей, стимулировать активность аккаунта и долгосрочное вовлечение.

1 – Что измерять

Ниже приведены основные показатели, которые лучшие финансовые приложения включают в эффективное повторное вовлечение, причем в левой колонке указаны цели, специфичные для каждой вертикали, а в правой – метрики, которые помогают достичь этих целей:

2 – ROX, диплинкинг и отличный клиентский опыт

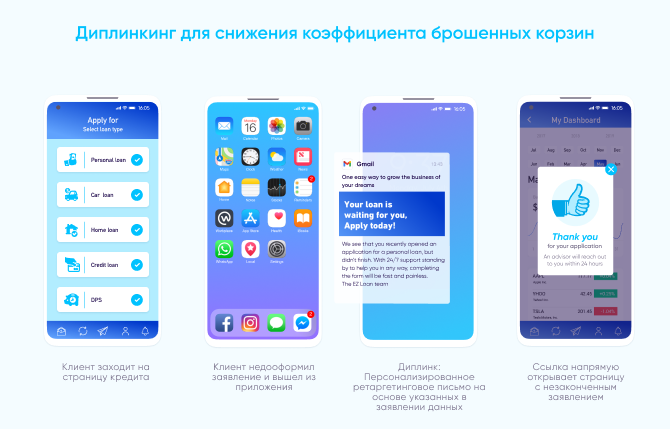

Мы уже рассматривали роль диплинкинга в привлечении пользователей, но в финансовой вертикали диплинки также, если не больше, важны для повторного вовлечения и ретаргетинга.

Пользователи финансовых приложений, где более долгий и ценный цикл конверсии, могут легко стать неактивными или даже удалить приложение, иногда и после регистрации, заявки или конверсии.

Маркетологи должны сконцентрировать усилия на поддержании постоянного интереса пользователей после установки приложения, а не том, чтобы вернуть их после того, как они удалили приложение.

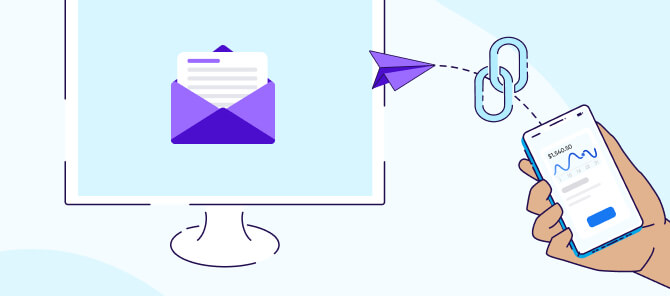

Диплинкинг часто используется в сочетании с электронной почтой и push-уведомлениями, учитывая критически важный уровень персонализации, который требуется при передаче сообщений. Тем не менее диплинкинг также позволяет персонализировать платные кампании, т.е. вы увидите рекламу той обуви, на которую вы посмотрели, вместо общих креативов.

Например, электронные письма с диплинками, встроенными в CTA и перенаправляющие на страницу продукта категории X, могут отправляться пользователям, которые смотрели продукты категории X в приложении, но не зарегистрировались.

Аналогично для пользователей, которые зарегистрировались на продукт X, электронное письмо, содержащее диплинки, может привести этот сегмент на страницы сопутствующих товаров или услуг, которые хорошо сочетаются с продуктом X.

Особенно в финансовых приложениях, диплинки могут также использоваться для настройки реферальной программы, которую используют многие бренды для того, чтобы привести пользователей к определенным функциями в рамках одного приложения, или к другим родственным продуктам или приложениями.

Аналитические данные из этих ссылок позволяют маркетологам измерить как количество пользователей, который пришли в результате одной ссылки, так и количество новых пользователей, которых привел в приложение определенный человек. Эти метрики затем применяются в дальнейших кампаниях по повторному ретаргетингу для обогащения вовлечения.

Таким образом, предлагая отличный клиентский опыт, маркетологи могут привести больше пользователей к желаемой цели и расширить нижнюю часть воронки. С другой стороны, менеджеры по продуктам могут использовать диплинкинг для улучшения привлечения и удержания своих пользователей.

Отличный пользовательский опыт приводит к бизнес-результатам, а влияние на бизнес от инвестиций в клиентский опыт известно как окупаемость пользовательского опыта (ROX).

Чтобы узнать больше о ROX и о том, как он может способствовать повышению вовлеченности в ваших приложения, ознакомьтесь с нашим гайдом по ROX.

3 – Собственные медиа

Собственные медиа – это любой маркетинговый актив, находящийся под прямым контролем компании и не требующий практически никаких дополнительных затрат для доступа и использования. Наиболее актуальными для мобильного повторного привлечения являются push-уведомления, электронные письма и SMS-сообщения, а также вебинары и твиты.

Собственные медиа – это ваш способ создать бесплатный релевантный контент, призванный повысить вовлеченность ваших активных, неактивных или потерявших активность пользователей — и создать более личную, длительную связь. В эпоху конфиденциальности пользователей, когда получить данные на уровне пользователя становится все труднее, эта связь критична.

Давайте рассмотрим этот процесс. Обычно у маркетологов есть CRM для таких кампаний. Эти CRM получают данные двумя способами: либо через собственный SDK, либо через поставщика услуг атрибуции и измерения.

Последние, как правило, имеют встроенные интеграции с самыми популярными инструментами во всем мире, что позволяет маркетологам экспортировать данные напрямую.

Представьте, что пользователь начал процесс создания портфеля инвестиций, но не привязал свой банковский счет и не указал, какой тип инвестиций он предпочитает. Основываясь на событиях в приложении (которые получает инструмент CRM), маркетолог отправляет пользователю push-оповещение и электронное письмо, но пользователь все равно не завершает процесс.

На данном этапе маркетолог обычно начинает ретаргетинг посредством платных источников в погоне за конверсией или добавляет пользователя в тот сегмент аудитории, который будет исключен из повторного ретаргетинга.

Если маркетолог опытный, он будет использовать различные параметры для проведения разнообразных кампаний по push-каналам, электронной почте и платным каналам. Для продуктов с низкой ценностью логично использовать собственные медиа, потому что это практически бесплатно.

Однако для товаров с высокой ценностью маркетологи могут повторно привлечь покупателей с помощью платных медиа. Любопытно, что, несмотря на их широкое использование, многие маркетологи до сих пор не до конца осознают долгосрочную ценность этих каналов.

Зачем использовать собственные медиа?

- Применение маркетинговой “иерархии” Учитывая отсутствие затрат, связанных с использованием собственных медиа-каналов, особенно по сравнению с платными кампаниями, маркетологи должны постараться использовать их по максимуму, насколько это возможно и уместно.

- Аномалии производительности. Причина внезапного роста числа покупок или других метрик, не всегда очевидна. Измерение собственных медиа наряду с платными позволяет точно определить, была ли конкретная аномалия роста вызвана определенным каналом или партнером, и впоследствии решить, куда дальше распределять бюджет.

- Оптимизация креативов. Это особенно актуально для менеджеров рекламных кампаний, если креатив или реклама привязаны к push-уведомлению или электронному письму через диплинк. Измерение таких кампаний поможет выявить, какая реклама и/или креативы приводят к наилучшим результатам.

4 – Ремаркетинг через платные медиа

Поскольку финансовые приложения имеют более длительные и дорогостоящие циклы конверсии, повторное вовлечение пользователей, удаливших приложение (или, наоборот, исключение неудаливших пользователей из ваших кампаний), необходимо для обеспечения долгосрочного удержания и пожизненной ценности.

Кроме того, учитывая растущие расходы на UA, дешевле заранее повторного вовлекать уже существующих пользователей, переводя их с веба на приложение, чем приобретать новых.

Более того, согласно нашему исследованию, количество ремаркетинговых конверсий в 2,5 раза больше среди приложений, проводящих глобальные кампании.

Один из самых распространенных сегментов ремаргетинга, с которого зачастую начинаются ремаргетинговые кампании, это группа пользователей, которые устанавливают приложение, но не делают привязку к банковскому счету или не завершают регистрацию.

Регистрация и привязка к счету – это база для всех последующих действий в приложении, поэтому чрезвычайно важно, чтобы пользователи завершили эти действия.

Учитывая объем информации, которую компании могут получить в процессе онбординга пользователя, эти кампании могут начинаться с собственных медиа-кампаний, в первую очередь электронной почты и push, чтобы максимизировать конверсии при минимизации расходов.

Выбор времени проведения ремаркетинга

Когда начинать проводить ретаргетинг, зависит от множества факторов, таких как тип сегмента аудитории, уровень вовлечения, ваша цель (вернуть пользователей или просто повторно вовлечь), ваш бюджет и т.д

Кампании по ретаргетингу могут быть запущены сразу или через 24 часа после установки, в течение первой недели или позже. Не существует универсальной формулы, которая работала бы для всех одинаково.

Прекращение кампании также зависит от нескольких факторов, в особенности ваши маркетинговые цели и бюджетные ограничения.

В финансовой вертикали эксперты маркетинга обычно завершают кампании после 7-го, 14-го или 30-го дней, хотя есть мнение, что окно ретаргетинга определяется в зависимости от длительности желаемого цикла конверсий для большинства органических пользователей.

В связи с этим важно убедиться, что как бы долго вы ни проводили свои кампании, не забудьте остановить их в разумные сроки, чтобы не потратить бюджет впустую.

Лучшие практики эффективного ремаркетинга

1 – Сегментирование аудитории для повторного вовлечения

Как и при привлечении пользователей, можно напрямую применить детализированные данные об активности внутри приложения для того, чтобы создать сегментацию аудитории для повторного вовлечения. Push-уведомления, электронные письма и другие собственные медиа-каналы часто используются для кампаний, нацеленных на повторное вовлечение пользователей, благодаря низкой стоимости и доступности по сравнению с платными методами.

Ниже приведены некоторые примеры сегментов аудитории для повторного вовлечения:

- Ретаргетинг и повторное вовлечение. Улучшите повторное вовлечение, сделав своей целевой аудиторией неактивных пользователей, которые совершили много покупок/конверсий в прошлом месяце.

- Восстановление или снижение приоритета у пользователей, удаливших приложение. Нацельтесь на пользователей, которые выполнили определенное количество действий в нижней части воронки, но недавно удалили ваше приложение. Индивидуальный креатив способствует повторной установке. И наоборот, вы можете снизить приоритет ретаргетинговых кампаний, ориентированных на этих пользователей, и инвестировать в аудиторию, которая с большей вероятностью гарантирует более высокую ценность.

- Дополнительные продажи и продажи сопутствующих услуг. Стимулируйте завершение операции в вашем приложении у пользователя с высоким покупательским намерением, предложив ему акцию на сопутствующий товар или услугу вашего или иного другого бренда.

- Исключение ремаркетинга. Аудитория, взаимодействовавшая с определенными собственными медиа-источниками (push, email, SMS и другие), или подлежит исключению по другим параметрам (например, им было неоднократно отказано в ссуде), исключается из платного ретаргетинга.

- Завершение воронки конверсии.

- По мере продвижения пользователей по воронке конверсии, некоторые из них неизбежно покидают ваше приложение на том или ином этапе. Создайте сегменты для каждого действия, которое пользователи должны совершить. Таким образом, вы сможете выявить пользователей, которые застряли на определенном этапе воронки, и подтолкнуть их к дальнейшим действиям.

Другой вариант – использование сегментации аудитории в качестве переменной в сплит-тесте для измерения инкрементальности и роста каждого медиа-источника, а также выполнения А/B тестирования и продвижения услуги или продукта.

В целях измерения инкрементального и A/B-тестирования эти разделенные аудитории могут основываться, среди прочего, на следующих факторах:

- Действие: пользователи, установившие приложение, но еще не совершившие конверсию

- Контакт: пользователи, которые кликнули на рекламу, но не установили приложение

- Географическое распределение: пользователи, распложенные в определенной стране

При помощи инкрементального анализа и A/B тестирования, вы можете создать две группы пользователей, тестовую и контрольную, в разных сетях и посмотреть, какая сеть, кампания, реклама или креатив привел к положительному влиянию на бизнес.

Аналогично инкрементальный анализ показывает, насколько целесообразно в плане поступательного воздействия будет добавление новой рекламной сети к вашему существующему портфолио.

1 – Активы для конкретных продуктов

Они должны быть созданы для каждого действия, для которого вы повторно привлекаете пользователей. Обязательно разработайте отдельный лендинг с рекламным обращением и креативами, ориентированными на конкретные действия, который будет служить главной страницей для каждой кампании.

Например, текст обращения для сегмента, призывающий пользователей привязать свою кредитную карточку или счет, должен отличаться от текста на домашней странице.

2 – Обновление рекламы и аудитории

Поскольку в финансовой вертикали поддерживать показатель кликабельности не просто, необходимо периодически обновлять рекламу и аудиторию.

Вам также следует проводить сплит-тесты креативов, чтобы понять, как они воздействуют на аудиторию. Не забудьте обращаться к аудитории на языке, распространенном в конкретном регионе.

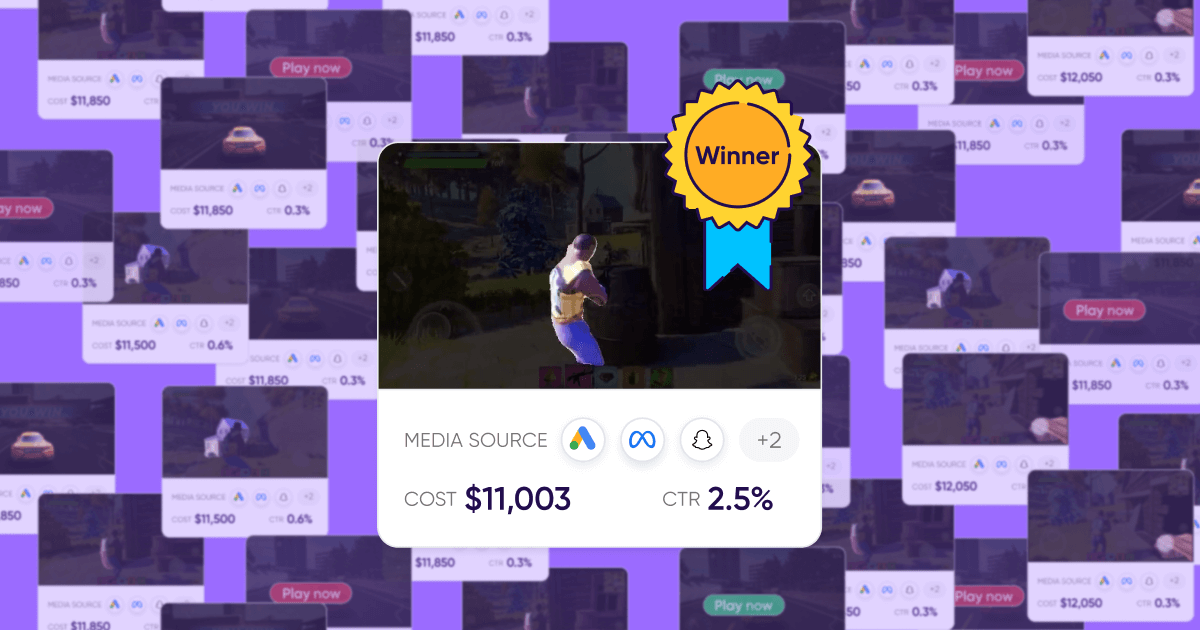

3 – Одновременное тестирование креативов

Когда дело доходит до оптимизации эффективности рекламы и креативов, одновременное тестирование 3-5 различных наборов креативов даст самый глубокий анализ эффективности в разумные сроки.

Однако, как правило, лучше проверять несколько различных креативов чаще, чем выполнять тестирование на больших объемах креативов одновременно.

4 – Персонализация – не только для привлечения пользователей

С развитием маркетинговых технологий и увеличением числа доступных приложений, пользователи, особенно в области мобильных финансов, ожидают индивидуального подхода на всем пути взаимодействия с приложением.

Используйте покупки или просматривайте историю для стимуляции дополнительных или перекрестных продаж среди неактивных пользователей. Сочетайте диплинкинг с другими данными по in-app-событиям, чтобы сократить случаи незавершенных покупок или регистрации. Выбирайте рекламных партнеров, которые предлагают персонализацию рекламы исходя из поведения и намерения пользователя. Включите персонализацию в свою ежедневную деятельность.

5 – Оптимизация раннего этапа воронки

Стремитесь к оптимизации сложных событий на раннем этапе воронки конверсии (например, когда загружаются документы или проверяется право клиента на получение той или иной услуги) и сопутствующих метрик (таким, как отношение событий к установкам).

Поскольку в приложениях, занимающихся предоставлением займов, путь клиента длиннее и сложнее, процесс приведения пользователя к конверсионных событиям, таким, как выплата ссуды, тоже становится сложнее.

Заключительные мысли

На этой стадии развития цифровых финансов, у мобильных финансовых компаний возникает все больше способов для достижения своих бизнес-целей.

Ускорившийся в результате пандемии взрыв мобильной связи и растущий спрос потребителей на экономию времени и денег привели к росту технологий, которые значительно расширили возможности мобильных финансов на всех платформах без ущерба для конфиденциальности пользователей.

В настоящее время как никогда просто совершать покупки или подавать заявку/совершать регистрацию на мобильных устройствах, и в сочетании с обещаниями все более быстрой связи маркетологи мобильных финансов имеют все шансы на успех.

В условиях такого роста на первый план выходит важность детализированных измерений. Следуйте рекомендациям и метрикам, описанным выше, и вы создадите основу для будущей прибыли, эффективности и успеха.