Die Pandemie beschleunigte den Aufstieg von Mobile, gepaart mit mehr verfügbaren Optionen als je zuvor. Verbraucher fragen nach mehr mobiler Zugänglichkeit und erwarten erstklassigen Service für unterwegs. Dieser Anstieg hat Finanzmarken dazu veranlasst, stärker auf Mobile Finance zu setzen und den Nutzern jederzeit zur Verfügung zu stellen.

Dieser digitale Trend hat auch Fiserv nicht ausgelassen. Mobile Finance, einschließlich einer Reihe von Aktivitäten wie Bankgeschäfte, Investitionen, Handel, Peer-to-Peer-Transfer – ist viel persönlicher geworden und steht Nutzer:innen rund um die Uhr zur Verfügung.

Welche sind die wichtigsten Unterkategorien von Finance-Apps, die jetzt verfügbar sind?

- Banking – Eine der größten Unterkategorien sind Banking-Apps, deren traditionelle Banking-Services mit der mobilen Nachfrage Schritt halten wollen.

Sie unterscheiden sich von anderen Finance-Apps aufgrund der strengeren Vorschriften, denen sie unterliegen sowie ihrer regelmäßigen Nutzung. Beispielunternehmen sind die US Bank oder JPMorgan Chase.

- Wallet/Peer-to-Peer – Diese Unterkategorie umfasst Apps, über die Nutzer:innen Zahlungen tätigen und empfangen können, wodurch sie physische Währungen durch digitale ersetzen können.

Die Anzahl dieser Apps ist derzeit gering, aber sie werden mit zunehmender Geschwindigkeit eingeführt, insbesondere im asiatisch-pazifischen Raum, mit Beispielen wie Paytm und Square.

- Geldverleih – Dies wären Apps, über die Nutzer:innen mit Investoren verbunden sind, entweder mit Peers oder mit Unternehmen, die eine Vielzahl von Kreditoptionen anbieten.

Es ist eine der größten Arten von Apps für persönliche Finanzen, insbesondere weil viele Kredite, die über diesen Kanal vertrieben werden, nicht das gleiche Maß an regulatorischer Qualifikation erfordern wie bei etablierteren Institutionen, was es relativ erleichtert, sie zu erhalten. Beispiele sind Quicken Loans und Borrowell.

- Trade / Broker / Investitionen – Apps, über die Nutzer:innen Zugriff auf ein In-App-Trading- oder Anlageportfolio haben. Eine kleinere, aber aufstrebende Unterkategorie sind Trading- oder Anlage-Apps. Diese machen langfristige Investitionen für Nutzer:innen zugänglich, die möglicherweise weniger Vermögen investieren können oder sich weniger gut in den Märkten auskennen. Beispiele sind Stash und Plus500.

Beachten Sie, dass für die diesen Guide die Unterscheidung in diesen Unterkategorien global zwischen Banking- und Personal Finance-Apps gemacht wird, zu denen die letzten drei gehören.

Wie wir sehen können, nimmt Mobile Finance zu. Im Detail:

- Weltweite Nutzer:innen neigen dazu, ihre Bankkonten ungefähr 7 mal pro Woche zu überprüfen.

- Finance-Apps gaben in 2020 drei Milliarden US-Dollar für die Nutzerakquise aus und allein im ersten Quartal 2021 nicht weniger als 1,2 Milliarden US-Dollar.

- Der allgemeine Mobile Finanzsektor verarbeitet täglich beeindruckende 1,3 Milliarden US-Dollar.

Aus diesem Wachstum sind mehrere Trends hervorgegangen:

- Das Bankgeschäft für Menschen ohne Bankkonto, die eine wachsende Zahl von einem Fünftel der Weltbevölkerung (hauptsächlich in entwickelten Gebieten) erreichen, die keine Finanzdienstleistungen nutzen.

- Verstärkter Ersatz traditioneller persönlicher Dienste durch Handys, insbesondere in den USA und unter den Millennials. Ein kürzlich veröffentlichter Facebook-Report zeigte, dass 47 % der derzeitigen App-Nutzer:innen im Alter von 18 bis 34 Jahren in den USA die Möglichkeit nutzen möchten, alle Bankgeschäfte im Privatkundengeschäft digital durchzuführen.

- Diese erhebliche Mobile Finance-Angewohnheit ist die Folge der ständigen Nutzung von Apps.

„Wir vertrauen unsere sensibelsten Informationen zunehmend den mobilen Apps an und interagieren häufiger als je zuvor mit Banking-Marken in unserem Alltag.“

App Anni

Größte Herausforderungen

Während Finance-Apps eine Schlüsselrolle bei der Vertiefung der Markentreue, der Steigerung von Kontoregistrierungen und der Verbesserung des Produktverkaufs spielen können, müssen mehrere Herausforderungen bewältigt werden:

1 – Datenschutz und Sicherheit bei der Datenfreigabe durch Dritte

Im Allgemeinen sind die von Finance-Apps aufgenommenen und gepflegten Daten weitaus sensibler als bei anderen Branchen.

Allerdings unterliegen die größten Sicherheitsvorschriften den Bankinstituten, die den strengsten Aufsichtsbehörden unterliegen und die Nutzerdaten natürlich länger aufbewahren müssen.

In den letzten Jahren steht der Datenschutz im Mittelpunkt des Marketings für mobile Apps, insbesondere für iOS (die Änderungen von Android sind mindestens noch zwei Jahre entfernt).

Apples Einführung des ATT-Prompts hat die Verfügbarkeit seiner eindeutigen Kennung IDFA stark einschränkt. Infolgedessen sind Daten auf Nutzerebene nicht leicht verfügbar.

Diese datenschutzzentrierten Änderungen wirken sich direkt auf die Fähigkeit von Werbetreibenden aus, LTV, Remarketing-Kampagnen und Zielgruppensegmente zu messen. Glücklicherweise führt die Innovation im Measurement dazu, diese Lücke zu schließen, die Daten zeigen, dass weitgehend wieder das Niveau von vor der Wende erreicht wurde.

2 – Sicherung der Conversions für sensible Funktionen

Während das Wachstum von Finance-Apps die Art und Weise, wie viele Verbraucher mit ihren Finanzen umgehen, völlig verändert hat, steht für Vermarkter aufgrund der sensiblen Natur solcher Funktionen immer noch mehr auf dem Spiel, um Nutzer:innen zur Konvertierung zu bewegen.

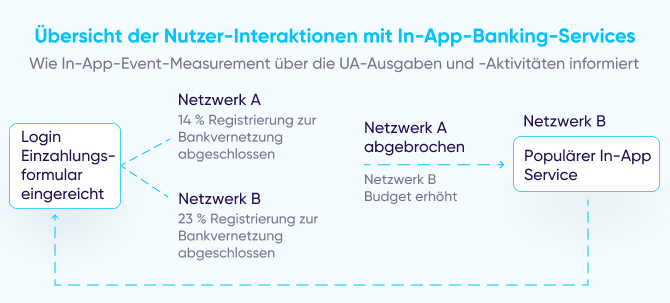

Obwohl Vermarkter oft CPA-Modelle für Aktionen wie das Verknüpfen eines Bankkontos (für Fintech-Apps), das Abschließen einer In-App-Kontoregistrierung oder einen Übergang von der Web-to-App (für traditionelle Banken) berechnen lassen, ist es schwierig, Nutzerkonvertierungen zu sichern.

Die Gründe reichen von der „nicht-traditionellen“ App-Umgebung für bestimmte Funktionalitäten bis hin zu Sicherheitsbedenken.

3 – Optimierung des Conversion Flows und Vereinheitlichung der Kundenerlebnisse

Mit zunehmender Anzahl von Touchpoints in einer User Journey steigt auch die Möglichkeit des Drop-offs.

Anstatt weitere Schritte hinzuzufügen, ist es für Vermarkter wichtiger, die Punkte nicht nur einfach zu verbinden, sondern vorhandene Schritte mit Daten zu optimieren. Viele Finance-Apps haben spezielle Teams für solche Optimierungen und treiben diese Maßnahmen mit starken Hypothesen voran.

4 – Betrug

Unter allen Branchen war das Finanzwesen im Jahr 2021 die am zweithäufigsten betroffene Branche in Bezug auf Betrug (38 % Betrugsrate bei App-Installation) aufgrund seines massiven Umfangs (drittgrößte Kategorie) und überdurchschnittlich hohen Auszahlungen (3-4 USD CPIs).

Beachten Sie, dass sich Betrug in Finance-Apps mehr auf Registrierungen als auf Installationen konzentriert, da Installationen normalerweise nicht die primäre Conversion für die meisten Vermarkter sind.

5 – Die Verbindung herstellen

Wie oben erwähnt, erstreckt sich die Journey eines Mobile Finance-Kunden oft über mehrere Geräte, Plattformen und Kanäle. Dies liegt an der Online- und Offline-Werbepräsenz und der Verfügbarkeit mehrerer Touchpoints.

Für traditionellere Finanzunternehmen wie Banken besteht die größte Herausforderung darin, eine umfangreiche bestehende Nutzerbasis vom Web zur App zu bringen.

Für aufstrebende Mobile-First-Unternehmen wie digitale Anlagetools oder Wallets liegt der geräteübergreifende Hauptfokus jedoch auf der Stärkung ihrer Webpräsenz, um das mobile Engagement über Webanzeigen zu fördern.

Daher diktiert die Vielfalt der Pfade in der Finance-Branche, dass es eine echte Herausforderung sein kann, die Punkte zwischen diesen verschiedenen Touchpoints zu verbinden und sicherzustellen, dass Sie die richtigen Daten mit Ihrer App verknüpft haben.

Die Zusammenarbeit mit einem effektiven Measurement- und -Attributionanbieter kann dabei helfen, die Lücke zu schließen und Ihnen Ihren wahren Nutzer-LTV zu liefern.

6 – Engagement bestehender Nutzer:innen

Insbesondere bei Bankinstituten werden Apps nicht primäres Ziel für die Nutzerakquise verwendet.

Stattdessen werden sie genutzt, um bestehende Web- oder Offline-Nutzer:innen in Mobile Nutzer:innen umzuwandeln, die Nutzererfahrung zu verbessern und die verfügbaren Nutzertouchpoints über eine Funnel basierte Zielgruppensegmentierung und Deep Linking zu diversifizieren.

Für Unternehmen, die überwiegend mit anderen, traditionelleren Kanälen arbeiten, kann sich diese Umstellung als Herausforderung erweisen.

7 – Personalisierung

Die Bereitstellung einer personalisierten Nutzererfahrung ist der Schlüssel, um Nutzer:innen dazu zu bringen, sich mit bestimmten Funktionen innerhalb einer App zu beschäftigen, vor allem, wenn ein Unternehmen mehr als einen Fokus hat (z. B. Bankgeschäfte, Investitionen und Altersvorsorgeangebote).

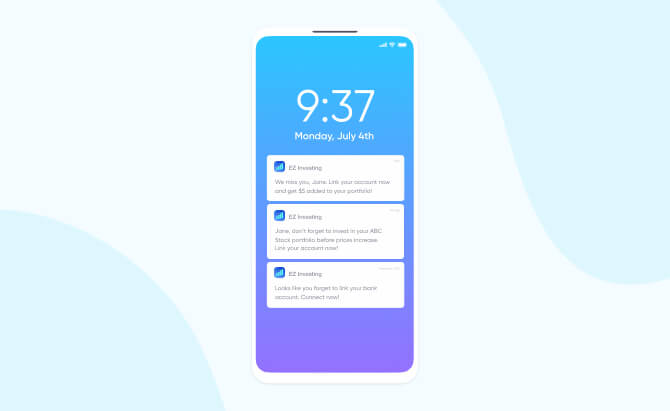

Dies kann durch Deep Linking, Push-Benachrichtigungen und gezielte Werbung erfolgen.

Allerdings ist die Personalisierung bei vielen Finance-Apps nicht so wichtig, da sie oft nur eine einzige Funktionalität enthalten, auf die Nutzer:innen geleitet werden können.

Während der Vorteile für die Konvertierung von Mobile Finance Nutzer:innen hoch ist, müssen Marketingspezialisten außerdem zwischen der Wahrung der Privatsphäre in Zeiten von DSGVO und ATT, einer verstärkten Kontrolle aufgrund der Sensibilität der Daten und der Erfüllung der Erwartungen der Nutzer:innen an ein personalisiertes App-Erlebnis abwägen.

Die Lösung: Granulare Messung als Grundlage für … alles

Eine goldene Wahrheit des App-Marketings ist, dass es keine Strategien und Prozesse ohne Measurement und Optimierung gibt. Nicht nur grundlegende KPIs, sondern auch granulare Metriken, die jede Phase des Conversion Funnels abbilden, um sowohl die Nutzerakquise als auch das Re-Engagement zu informieren.

Im Gegenzug können Vermarkter die Nutzer:innen, nach denen sie suchen, genau eingrenzen und ihre gesamte Marketing Performance verbessern.

Wenn Sie gerade erst mit Mobile Attribution und Marketinganalysen beginnen, empfehlen wir Ihnen, zuerst die Mobile Attribution im Zeitalter des Datenschutzes zu lesen.

Nutzerakquise – Measurement und Setup erklärt

Bevor Sie überhaupt mit dem Setup Ihrer UA-Kampagnen beginnen, müssen Sie zunächst über einige Funktionen verfügen, um Ihr Setup in die richtige Richtung zu lenken. Werfen wir einen Blick auf das Wesentliche:

#1 – Event Mapping

Um mit der Diskussion über die Bedeutung des granularen Measurements für eine erfolgreiche UA zu beginnen, werfen wir einen tieferen Blick darauf, was das in der Praxis tatsächlich bedeutet.

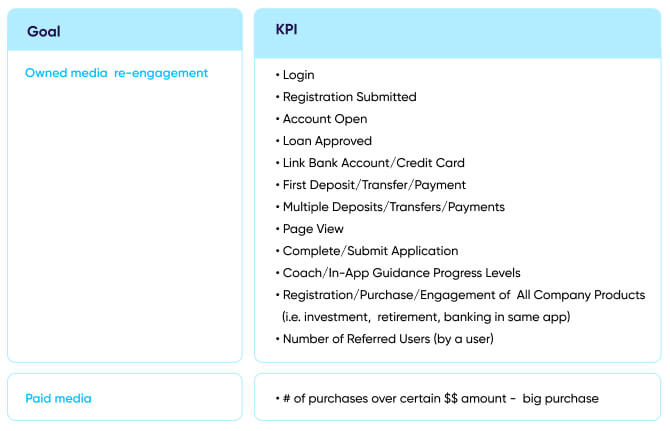

Die folgende Grafik zeigt einige der wichtigsten Kennzahlen, die clevere Vermarkter von Finance-Apps messen, um ihre Aktivitäten zu optimieren und die wertvollsten Nutzer:innen für ihre Apps zu gewinnen. Die linke Spalte enthält branchenspezifische Ziele, während die rechte Spalte die Metriken enthält, mit denen diese Ziele erreicht werden können.

| Ziel | KPI |

| Installationen in Bezug auf • Akquisition • Kosten | • Organische/nicht-organische Aufteilung • monatliches Wachstum (nicht organisch) • CPI/CPA • ROI |

| Conversions in Bezug auf • Registrierung von Nutzern • Reduzierung der Friktionen im Registrierungsflow • Kreditantrag | • % Click-to-Install-Rate • % Rate der Registrierung bis zum Abschluss der Installation • Prozentsatz der abgeschlossenen Registrierung zum verknüpften Bankkonto • Erstes Darlehen |

| Engagement in Bezug auf • Nutzungshäufigkeit • Kurzfristige Loyalität (weniger wichtig als langfristig) • Langfristige Loyalität • Features nur für Handys | DAU / MAU • Retention D1, D7, D30 • Woche 8, Woche 12 Retentionsrate • Deinstallationsrate Tag 7, Tag 30, Tag 60 |

| Die Verbindung herstellen • Nutzer-Conversion von Web zu App | • Eindeutige neue Nutzer:innen (Ursprung ist die App, nicht mit anderen Touchpoints interagiert) |

Beachten Sie, dass, obwohl alle oben genannten Metriken wichtig sind, um die Rentabilität Ihrer App zu verbessern, Engagement-Metriken für Vermarkter nicht so entscheidend sind, da die durchschnittliche und „optimale“ Nutzung von Finance-Apps wahrscheinlich geringer ist als in anderen Branchen.

Beispielsweise meldet sich ein:e Mobile-Banking-Nutzer:in vielleicht nur einmal pro Woche oder Monat an, um das Konto zu überprüfen, im Gegensatz zu Gaming-App-Nutzern, die täglich spielen.

Was zu messen ist – SKAdNetwork

Einer der kompliziertesten Aspekte in Apples iOS 14+ Maßnahmen zum Schutz der Privatsphäre der Nutzer:innen – ist der Conversion Value und die Timer-Erweiterungsmechanismen von SKAdNetwork. Da Daten nach der Installation im Freemium-gesteuerten App-Ökosystem am wichtigsten sind, stellt dies ein gewisses Problem dar.

Vor iOS 14 konnten Vermarkter gründlich messen, um den/die Nutzer:in- oder Kampagnen Value zu bestimmen. Aber in Apples SKAdNetwork sind die Daten weitaus weniger detailliert. Sie erhalten 64 Kombinationen aus 6 Bits, um die Aktivität nach der Installation und bestenfalls einige Tage an Aktivitätsdaten abzubilden. Mit anderen Worten, Conversion Values sind die Alternative von SKAN zum [limited] LTV.

Angesichts begrenzter Optionen ist es unerlässlich, dass Werbetreibende das Beste aus dem machen, was möglich ist. Um es klar zu sagen: Was möglich ist, kann viel sein – wenn es richtig gemacht wird. Aber wie sieht „richtig“ aus? Wie sollten Werbetreibende ihre Conversion-Value-Schemata abbilden?

Um diese Frage zu beantworten, haben wir uns Daten aus unserem kürzlich veröffentlichten Conversion Studio angesehen und die Konfigurationen von über 600 Apps analysiert, um Werbetreibenden zu helfen, über die Bits und Bytes zu lernen.

Die Daten zeigen, dass Conversion Values für viele Vermarkter schwer zu meistern sind. Während einige gelernt haben, die Datenzitrone auszupressen (wenig überraschend, hauptsächlich die Gaming-Apps), sind andere noch nicht einmal annähernd daran, das volle Potenzial dieses neuen Mechanismus auszuschöpfen.

Weitere SKAN Insights finden Sie in der Inside SKAN-Reihe. Hier ist ein kurzes Video, dass die Conversion Values zusammenfasst.

Das Warum und Wie von In-App-Events

Die Tiefe, mit der wir die richtigen Daten aufnehmen können, um Kampagnen für qualitativ hochwertige Nutzer:innen zu optimieren und dabei das Engagement und den Umsatz zu steigern, ist erheblich.

Das bedeutet auch, dass die Menge an Daten, die wir verarbeiten und analysieren müssen, enorm ist. Dennoch können Marketinganalysen mit dem richtigen Tech-Stack, Setup und der richtigen Attributionsplattform viel einfacher werden.

Aber trotzdem … Warum muss ich umfangreiche In-App-Events und andere granulare Daten messen?

Hocheffektive UA, Engagement, Remarketing – alle werden durch den Aufbau von Zielgruppen und die Optimierung von Medienquellen, Kanälen, Kampagnen und Creatives basierend auf In-App-Events angetrieben.

Diese Events fügen Informationen und gemessene Parameter hinzu, die das ideale Nutzerverhalten abbilden.

Mit den Rohdaten, die Sie von einem Measurement- und Attributionsanbieter erhalten, können Sie Nutzertrends und -muster erkennen, die Sie andernfalls vielleicht übersehen würden. Es hilft Ihnen, sich ein vollständiges Bild der Nutzeraktivität und des Nutzerverhaltens zu machen, unabhängig von Plattform, Kanal, Gerät und Zeitpunkt, zu dem sie Aktionen ausführen.

Zum Beispiel sind viele traditionelle Banken am meisten darauf bedacht, Bestandskunden und -Kundinnen Wert- und Serviceempfehlungen zu liefern, sodass sich die Optimierung darauf konzentrieren wird, Nutzer:innen mehr dieser Vermögenswerte anzubieten, die auf der Grundlage der individuellen Bedürfnisse und des Engagementverlaufs angepasst werden.

Bei persönlichen Finance-Apps (z. B. Investitionen, Zahlungen und Finanzmanagement) erfolgt die Monetarisierung durch In-App-Aktionen und -Zahlungen sowie durch Affiliate-Umsätze, bei denen Apps Nutzern erfolgreich verwandte Produkte und Dienstleistungen anderer Marken empfehlen.

Werfen wir einen Blick auf die Top-Events, die Banking- und Personal-Finance-Vermarkter typischerweise messen:

Banking:

- Anmeldung

- Direkte Einzahlung / Überweisung

- Seitenansicht

- Anträge / Formulare einreichen und ausfüllen

Personal Finance:

- Registrierung

- Verknüpfung (Bankkonto, Kreditkarte)

- Deposit

- Anträge / Formulare einreichen und ausfüllen

Bitte beachten: Im Allgemeinen kümmern sich Finance-Apps nicht um die Granularität und die qualitativen Informationen von Events, sondern um die Anzahl der Nutzer:innen innerhalb jedes Events.

Dies liegt vor allem an den strengen Regulierungen und Anforderungen, denen sie unterliegen. Wie bei jeder App sind granulare Attributionsmethoden verfügbar, aber im Allgemeinen werden sie in dieser Branche nicht häufig verwendet.

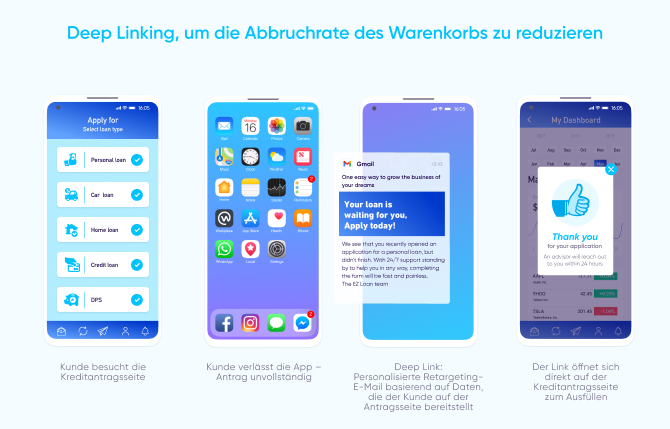

#2 – Deep Linking

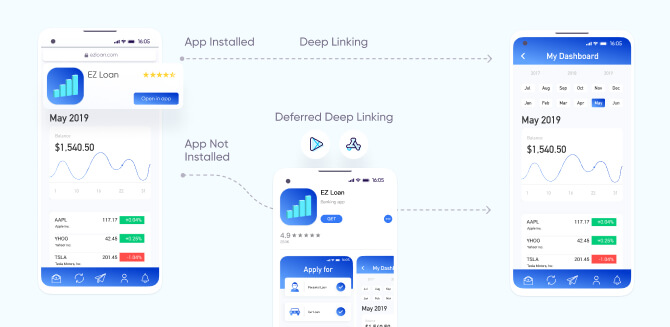

Eines der leistungsstärksten Tools im Tech-Stack des App-Marketings ist Deep Linking, das eine kontextrelevante Nutzererfahrung über Kanäle, Plattformen und Geräte hinweg schafft. Wie funktioniert es?

Mithilfe der im Deep Link enthaltenen Informationen werden Nutzer:innen direkt zu einer bestimmten Produkt- oder Kampagnen-Landingpage innerhalb einer App geleitet und wechseln nahtlos von der Promotion zur Landingpage mit größerer Wahrscheinlichkeit für eine Conversion.

In der Finanzdienstleistungsbranche werden Deep Links am häufigsten verwendet, um Kunden und Kundinnen auf Seiten zu leiten, auf denen sie ihren Kontostand, ihre Anlageperformance oder Produkt- und Services überprüfen können – basierend auf dem vorherigen Besuchsverhalten.

Um loszulegen, müssen Sie zuerst Deep Linking konfigurieren. Glücklicherweise kann dies je nach verwendeter Methode einfach durch die Implementierung eines Codes in Ihrer App oder durch das Aktivieren zugeordneter Domains erfolgen.

Beachten Sie ebenfalls, dass sowohl für bestimmte Produkt-, Service-, Applikations-, Registrierungs- als auch für andere Kontoseiten Deep Linking erforderlich ist.

Das Ziel, an das ein:e Nutzer:in gebracht wird, ist hauptsächlich abhängig von:

- Die Deep Linking-Kampagnenziele

Die zuvor unter Zustimmung aufgenommenen Nutzerinformationen (d. h. angesehene Inhalte, Kontoverlauf, Standort usw.), die im Voraus entschieden und verstanden werden müssen.

Weitere Informationen finden Sie in unserem Guide zu Deep Linking 101: Das Warum, Was und Wie der aktuell angesagtesten Customer-Experience-Technologie.

Fortgeschrittene Deep-Linking-Strategie

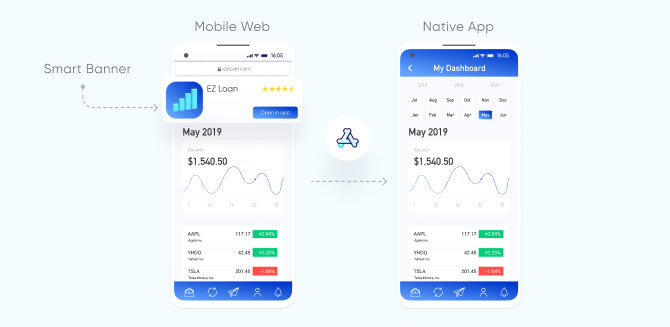

Erfahrene Finance-App-Vermarkter verwenden Deep Links, um bestehende und konvertierende Nutzer:innen speziell aus dem mobilen Web zu ihren Apps zu bringen – über ein smartes Call-to-Action-Banner „In App öffnen“.

Diese Call-to-Actions stehen oft in Verbindung mit den Kampagnen, die Sonderangebote oder Vorteile für In-App-Nutzer:innen oder Servicevorschläge auf der Grundlage früherer Webaktivitäten anbieten.

Durch die in diesen Bannern platzierten Deep Links können Vermarkter neue Nutzer:innen dazu bringen, ihre App zu installieren, reibungslos zu derselben Produkt- oder Serviceseite, die sie zuvor angesehen haben, und später zu einer Formularseite für die Anmeldung weitergeleitet werden.

Aber warum sollten Vermarkter Nutzer:innen überhaupt vom mobilen Web zu ihrer App umleiten? Einfach ausgedrückt, die App ist das ultimative Ziel aufgrund ihrer unübertroffenen nativen Nutzererfahrung, ihrer Dateneinblicke und ihrer massiven Markenwirkung, die sie durch die Platzierung eines Logos erzielen kann – dem mobilen Startbildschirm der Nutzer.

Wenn ein:e Nutzer:in auf einen Smart-Banner-Popup klickt und auf eine Seite in der App gelangt, können Sie Daten über die nachfolgenden In-App-Aktivitäten des Nutzers, die IDs der besuchten Produkt- und Kategorieseiten und sogar rückwirkend die Attributionsdaten von der User Journey zu Ihrer mobilen Website erhalten.

Über die gesammelten wertvollen Daten hinaus tragen smarte Banner jedoch auch zu einer verbesserten Nutzererfahrung bei und erhöhen das Potenzial für eine stärkere Markentreue und ein insgesamt höheres Engagement.

Stellen Sie bei der Auswahl einer Deep-Linking-Lösung sicher, dass sie nicht nur Ihre Wachstumsanforderungen unterstützt, sondern auch mit den neuesten Datenschutz- und Sicherheitsrichtlinien übereinstimmt und Ihre Kampagnen den aktuellsten Datenschutz- und Sicherheitsbestimmungen für Nutzer:innen entsprechen.

#3 – Measurement der Deinstallationen

Es reicht nicht aus, Nutzer:innen reibungslos zu Ihrer App zu bringen und ihre Erfahrung darin zu personalisieren, um die Conversionsraten zu optimieren und die Abwanderung zu reduzieren.

Vermarkter müssen auch das unvermeidliche Segment der Nutzer:innen ansprechen, die ihre App vollständig deinstallieren, und entweder eine Strategie entwickeln, um diese Nutzer:innen wieder zu aktivem Engagement zu bringen, oder diese Nutzer:innen von zukünftigen Kampagnen ausschließen – wenn sie glauben, dass eine Neuinstallation unwahrscheinlich ist.

Dazu müssen Sie zunächst verstehen, warum, wann und welche Nutzer:innen deinstallieren, insbesondere angesichts des zunehmenden Wettbewerbs und der höheren Nutzererwartungen.

Was sind die Gründe, die Nutzer:innen dazu bringen können, Ihre Finance-App zu deinstallieren?

- Schlechte In-App-Funktionalität und -Erfahrung. Optimieren Sie Ihre UA-Kampagnen so, wie Sie es möchten, aber es ist absolut entscheidend, sicherzustellen, dass Sie über eine großartige Infrastruktur verfügen, um die Funktionalität Ihrer App zu unterstützen und einen fehlerfreien Pfad zur Konvertierung sicherzustellen.

- Übermäßiger und/oder unpersönlicher Onboarding-Prozess. Um sicherzustellen, dass Ihre Nutzer:innen so schnell und reibungslos wie möglich zum aktiven Engagement übergehen, müssen Sie einen kurzen, einfachen und intuitiven Onboarding-Prozess entwickeln.

Es sollte App-Grundlagen abdecken und möglicherweise sogar Anreize bieten. Eine Möglichkeit ist die Registrierung bzw. Anmeldung über ein Facebook- oder Google-Konto.

- Irrelevante oder überwältigende Benachrichtigungen. Während Finance-Apps Push-Benachrichtigungen verwenden können, um Nutzer:innen über Kontoänderungen oder -aktivitäten zu informieren, Angebote anzubieten, allgemeine Neuigkeiten zu teilen oder einfach Inaktive zu einer potenziellen Conversion zurückzubringen, sollten sie es dennoch nicht übertreiben.

Achten Sie darauf, nur wichtige Benachrichtigungen zu geeigneten Zeiten an Nutzer:innen zu senden, die eine starke Absicht und relevante Merkmale für jede Nachricht zeigen.

Es ist auch wichtig zu beachten, dass die Abwanderung von Nutzern zwar eine Herausforderung für die Finance-Apps darstellen, es jedoch nicht so wichtig ist, sie zu reduzieren wie in anderen Branchen. Viele der Kernfunktionen innerhalb der App, wie zum Beispiel die Beantragung und Auszahlung eines Kredits, können als einmalige Aktivitäten erledigt werden.

Da Nutzer:innen Ihre App aus einer Vielzahl von Gründen deinstallieren können, ist es äußerst wichtig, die Deinstallationsrate Ihrer App zu kennen. Aber was genau sind die Hauptvorteile der Deinstallationsmessung für Vermarkter? Hier sind einige Vorteile:

- Vergleichen Sie die Gesamtqualität Ihrer Medienquellen, indem Sie die Performance und Retention der Nutzer:innen aus verschiedenen Medienquellen, Kampagnen, einzelnen Anzeigen, Ländern usw. untersuchen.

- Schützen Sie die Privatsphäre der Nutzer:innen, indem Sie deinstallierte Nutzer:innen aus Retargeting-Segmenten entfernen und das Re-Engagement-Messaging einstellen.

#4 – Betrugsschutz

Wie in der Einleitung erwähnt, ist Betrug aufgrund ihres Umfangs und ihrer hohen Auszahlung ein massives Problem, insbesondere für Finance-Apps.

Trotz erheblicher Verbesserungen der Anti-Fraud-Lösungen und einem wachsenden Bewusstsein für die Gefahren von Betrug bei der Installation von Apps sind Finance-Apps immer noch eine stark betroffene Branche.

Im Gegensatz zu anderen Branchen konzentriert sich Betrug bei Finance-Apps jedoch meistens auf Registrierungen oder andere Down-Funnel-Conversions und nicht auf Installationen. Das liegt daran, dass Vermarkter nach aktiven Nutzern suchen, die regelmäßig ihre persönlichen Finanzen verwalten oder Investitionen in der App tätigen, und nicht nur nach einer großen Anzahl von Installationen.

Zunehmender Betrug hat zu einem viel stärkeren Schutz geführt, was wiederum Betrüger dazu veranlasste, ihre Züge mit immer ausgefeilteren Betrugstaktiken zu verbessern.

Dies zeigt sich besonders deutlich bei der Nutzung von Bots, die das Nutzerverhalten in der App nachahmen, um den Schutz zu umgehen, oder von Gerätefarmen, die entweder Tausende von tatsächlichen Geräten in Regalen oder virtuelle, emulierte Geräte umfassen.

Eine gute Anti-Fraud-Lösung verwendet eine Mischung aus überwachtem und nicht überwachtem maschinellem Lernen, das auf einer großen Datenmenge basiert.

Weitere Informationen darüber, wie AppsFlyer sowohl maschinelles Lernen als auch Big Data zur Betrugsbekämpfung einsetzt, finden Sie hier.

Erweiterter Schutz

Eine Herausforderung für eine effektive Betrugsprävention bei der App-Installation in der Finanzbranche ist das Problem über ein besseres Verständnis der Bedrohung.

Angesichts der Art der Daten in dieser Branche wird „Betrug“ häufiger mit funktionaler und inhaltsbezogener Täuschung in Verbindung gebracht. Das heißt, dass Unternehmen und Nutzer:innen mehr darüber nachdenken, finanzielle Verluste durch Kontozugriffe und andere Diebstähle zu erleiden, anstatt auch das unvermeidliche Risiko und die finanzielle Gefährdung ihrer App und Geräte zu berücksichtigen.

Ein weiterer weit verbreiteter Mythos ist, dass CPA-modellierte Finance-App-Kampagnen kaum bis gar nicht von Betrug betroffen sind – das kann daran liegen, dass Betrüger weniger Installationsaktionen oder Schwierigkeit haben, ein In-App-Event zu generieren (z. B. Kreditkartenüberprüfung, Verknüpfung eines Bankkontos, Hinzufügen einer gültigen Adresse, usw.)

Es ist jedoch von der Wahrheit weit entfernt. Aus diesem Grund tragen folgende Faktoren zur Aufdeckung und Verhinderung von Betrug bei:

Server-zu-Server-In-App-Event-Validierung

Bei vielen Finance-Apps wird bei der Aufzeichnung eines In-App-Events nur die Tatsache, dass es passiert ist (der Zähler), an ein MMP gesendet – ohne weitere Details über das Event (die Werte).

Clevere Finance-Apps-Vermarkter senden jedoch häufig jedes aufgezeichnete Event an ihren eigenen Server, um zu überprüfen, ob es tatsächlich passiert ist, oder um spezifischere Informationen über eine:n Nutzer:in zu sammeln, bevor sie dieses Event an die MMP senden.

Wenn beispielsweise eine Bankkontoverknüpfung aufgezeichnet wird, kann die Serverseite dieses Events dem Vermarkter mitteilen, mit welcher Bank der/die Nutzer:in verknüpft ist oder ob die Verknüpfung erfolgreich war, anstatt sich einfach auf die Aufzeichnung des Events zu verlassen, was eine größere Wahrscheinlichkeit für Betrug darstellt.

Personenbezogene Daten (PII)

Wie oben erwähnt, ist die Datensensibilität bei Finance-Apps höher als in anderen Branchen. Obwohl personenbezogene Daten nicht außerhalb der eigenen Server des Unternehmens weitergegeben werden, spielen sie eine wichtige Rolle bei der Betrugserkennung und -prävention, da Kontoaktivitäten immer anhand von Name, Adresse, Sozialversicherungsnummer usw. validiert werden.

Inkrementeller Lift

Die Messung für jede Conversion besteht aus einer organischen und nicht-organischen Basis, die in regelmäßige Analysen einbezogen werden muss – nicht nur zur Bestimmung der Medienquellenperformance, sondern auch zur präventiven Betrugserkennung.

Wenn die nicht organische Gesamtzahl auf Kosten der organischen „steigt“, ohne das Budget zu erhöhen, ist es möglich, dass das Netzwerk keinen tatsächlichen Wert hinzufügt und stattdessen eine oder mehrere Methoden des Attributionsbetrugs verwendet (z. B. Click Flooding und Installations-Hijacking).

#5 – Abbildung einer ganzheitlichen Customer Journey

Die Realität ist, dass in heutzutage immer noch einen erheblichen Zwiespalt zwischen Nutzerverhalten und Marketingmeasurement besteht.

Auf der einen Seite haben Endnutzer im Finanzbereich komplexere Conversion Journeys, an denen mehrere Geräte und Touchpoints beteiligt sind – Desktop-Web, mobiles Web, Apps und traditionelles Offline-Banking.

Auf der anderen Seite messen Vermarkter Nutzeraktionen über verschiedene Kanäle und Geräte hinweg, tun dies jedoch in erster Linie getrennt voneinander. Ihre Daten bleiben uneinheitlich und werden von verschiedenen Teams analysiert. Ihre Ziele, Strategien und nachfolgenden Maßnahmen werden parallel formuliert und ausgeführt, die sich selten treffen.

Die gute Nachricht ist jedoch, dass sich die Kunden und Kundinnen zunehmend das Handy als datengesteuertes Herzstück des personalisierten digitalen Finanzerlebnisses nutzen und immer häufiger ausschließlich dort bleiben.

Dennoch können und sollten die Marketing Aktivitäten und die Measurement Technologie um die Bedürfnisse von Omni-Channel-Kunden und Kundinnen herum aufgebaut werden. Die Datenfähigkeiten von Handys, die zum am einfachsten zu messenden Ökosystem geworden sind, ermöglichen es Marketingfachleuten, die Lücke zwischen On- und Offline-Touchpoints zu schließen und jede:n Nutzer:in plattformübergreifend mit einer einzigen Kunden-ID als Teil der Gesamtmarke zu vereinen.

Ein wachsender Trend für das Marketing von Finance-Apps ist die Verwendung von Nutzerempfehlungen, um die Punkte zwischen verschiedenen Apps einer einzelnen Marke zu verbinden.

Wenn ein Unternehmen beispielsweise separate App-Produkte für Investitionen, Altersvorsorge und Bankgeschäfte hat, könnte es ein messbares Empfehlungsprogramm mit Angeboten erstellen, das es bestehenden Nutzern ermöglicht, sowohl diese App als auch die zugehörigen Produkte mit Kollegen und Kolleginnen zu teilen – für mehr Traffic und Engagement.

Weitere Informationen zum ganzheitlichen App-Measurement finden Sie in unserem vollständigen Guide der Mobile Attribution zur ganzheitlichen people-based Innovation.

Best Practices für eine effektive Nutzerakquise

1 – Personalisieren personalisieren personalisieren

Die Personalisierung Ihrer Nutzererfahrung sollte, wenn dies gemäß den Datenschutzbestimmungen möglich ist, sowohl innerhalb als auch außerhalb Ihrer App Priorität haben. Betonen Sie einen kontextuell relevanten Onboarding-Prozess, der Nutzer:innen dazu ermutigt, sich für ein Konto zu registrieren und ihre eigenen Präferenzen festzulegen.

Sie können auch detaillierte In-App-Eventdaten verwenden, um Nutzer:innen zu bestimmten Funktionen innerhalb der App zu führen oder verwandte Produkte oder Dienstleistungen für besseres Upselling- und Affiliate-Umsatzmöglichkeiten vorzuschlagen.

2 – Halten Sie das Messaging einfach

Während die Personalisierung das laufende mobile Finanzmanagement relevant hält, ist es auch wichtig, das Messaging nicht zu kompliziert zu gestalten.

Angesichts der vielfältigen Funktionen, die innerhalb einer einzelnen Finance-App oder einer verwandten App-Familie verfügbar sind, sollten Sie gezielte und ansprechende Nachrichten verwenden, um eine maximale Wirkung zu erzielen.

3 – Die Web-Mobile-Kombination

Trotz des anhaltenden Wachstums in Mobile Finance verlassen sich einige Nutzer:innen für ihre digitalen Finanzbedürfnisse immer noch auf Desktop-Websites.

Insbesondere für Mobile-First-Unternehmen ist es wichtig, eine nachhaltige Webpräsenz zu erstellen, die als strategischer Touchpoint verwendet werden kann, um Nutzer:innen durch Ihren Funnel zu relevanten, spezifischen Funktionen zu führen, in denen sie am ehesten konvertieren werden.

4 – Segmentierungs-Sweetspots: Skalierung vs. Spezialisierung

Halten Sie die Zielgruppe groß genug, um eine ausreichende Skalierung für maschinelles Lernen zu bilden, aber spezifisch genug, um die eindeutigen Nutzer:innen zu finden, nach denen Sie suchen. Beachten Sie, dass sich das Limit je nach Plattform (Facebook, Google usw.) ändert und sich auch im Laufe der Zeit ändern kann.

5 – Folgen Sie dem Funnel

In der Regel folgen fast alle Marketingaktivitäten, insbesondere die Zielgruppensegmentierung, dem spezifischen Conversion Funnel der App, angesichts der vielfältigen Funktionsangebote von Mobile Finance.

Abgesehen davon, dass die App-Experience für bestehende Web- oder Offline-Nutzer:innen relevant bleibt, verbessert das Verfolgen Ihres Funnels auch die Zusammenarbeit und Kommunikation zwischen den Abteilungen und lässt weniger Raum für Verwirrung und Doppelarbeit.

6 – Erhöhen Sie die ATT-Opt-in-Raten

Bisher waren die ATT-Opt-in-Raten höher, als viele ursprünglich vor der Einführung von iOS 14.5 angenommen hatten, und liegen derzeit weltweit bei etwa 47 % unter den Nutzern, die den Prompt gesehen haben (weitere Informationen finden Sie im interaktiven Dashboard).

Basierend auf unseren neuesten Daten gibt es hier zwei Möglichkeiten, Ihre ATT-Opt-in-Raten zu erhöhen und die Früchte größerer Mengen an Daten und Measurement auf Nutzerebene zu ernten:

Timing ist alles – Zeigen Sie den Prompt nach der Installation, beim ersten Start an

Sie haben die Kontrolle darüber, wann der ATT-Prompt angezeigt wird (oder ob er überhaupt angezeigt wird) – Ihre Entscheidung kann sich erheblich auf die Opt-in-Raten auswirken.

Unseren Daten zufolge sind die Opt-in-Raten am höchsten, wenn Nutzer:innen Ihre App zum ersten Mal starten – wahrscheinlich neben anderen In-App-Benachrichtigungen. Und je früher desto besser:

Wie Sie auf der Registrierungsseite „Tage“ sehen können, sinkt der Anteil der IDFA-Raten in Finance-Apps von durchschnittlich 47 % beim Start auf 41 % ab Tag 1. Keine große Lücke, aber genug, um einen Unterschied zu machen.

Was die Registrierungseite „Minuten“ betrifft, liegt der Grund für den dramatischen Anstieg in der Tatsache, dass das Attributions-SDK ausgelöst wird, bevor der Prompt geliefert wird, was innerhalb von Sekunden passieren kann. Um dies zu vermeiden, wird empfohlen, Ihren Prompt mit dem SDK-Auslöser Ihrer Attribution zu synchronisieren und sicherzustellen, dass sie kurz nach der Anzeige des Prompts ausgelöst wird.

Wenn die Attribution mithilfe des IDFAs erfolgt, ist es wichtig, sie beim ersten Start zu senden. Das SDK des MMPs kann „warten“, wodurch Vermarkter konfigurieren können, wie lange das SDK auf den ATT-Status warten soll, bevor die Daten an die Server des MMP gesendet werden.

Bieten Sie Ihren engagierten, nicht zustimmenden Nutzern eine Post-ATT In-App-Benachrichtigung an

Für Nutzer:innen, die die Erlaubnis verweigern, wenn der ATT-Prompt angezeigt wird, muss dies nicht das Ende des Weges sein. Sie können die Berechtigungsverfolgung jederzeit in den Einstellungen ihres Geräts aktivieren (und auf Wunsch auch wieder deaktivieren).

Allerdings wissen Ihre Nutzer:innen dies möglicherweise nicht, also ist dies Ihre Chance, sie daran zu erinnern. Zeigen Sie, wie bei der Pre-ATT-Prompt, engagierten Nutzer:innen eine Post-ATT-Benachrichtigung, die die Vorteile der Anmeldung enthält und sie direkt zu ihren Einstellungen fürs App-Opt-In führt.

Etwa 30 % der Finance-Apps zeigen am zweiten Tag mindestens 10 % höhere IDFA-Raten als am ersten. Dies könnte entweder daran liegen, dass diese Apps einigen engagierte Nutzer:innen am 2. Tag ihren Prompt gezeigt haben, oder daran, dass sie ihn während des ersten Starts geliefert haben und ihren engagierten Nutzern dann am 2. Tag eine Post-ATT-In-App-Benachrichtigung angezeigt haben.

7 – Holen Sie das Beste aus Ihren SKAdNetwork Conversion Values heraus

64 Optionen in Ihren SKAN-Kampagnen zu haben, mag einschränkend klingen, bietet jedoch immer noch einen Wert, wenn die Bits richtig zugewiesen und genutzt werden.

Machen Sie das Beste aus der Auswahl und den Kombinationen und konzentrieren Sie sich auf die Aktionen nach der Installation, die am wichtigsten sind. Testen, testen und erneut testen, bis Sie die richtige Kombination gefunden haben (eine UI macht es sicherlich einfacher).

Nutzen Sie auch den Measurement Funnel, welcher eine effizientere Methode zur Zuweisung Ihrer Bits sein kann. Anstatt 3 Bits für die Messung von 3 separaten Events zu verwenden, kann eine Funnelkonfiguration das sequentielle Verhalten mit nur 1 Bit messen.

Mobile Measurement-Lösungen im Zeitalter der Privatsphäre der Nutzer:innen

Besitzer von Finance-Apps können jetzt auf eine Vielzahl neuer und weniger neuere Lösungen zurückgreifen, um detaillierte, umsetzbare Erkenntnisse zu gewinnen. Diese beinhalten:

- SKAdNetwork – Apples deterministische aggregierte Attributionslösung. Innerhalb dieses Rahmens ermöglichen die SKAN-Conversion Values Vermarktern, den User Value nach der Installation zu bewerten.

- Deterministische Attribution auf Nutzerebene – ATT-Opt-in-Raten übersteigen 50 % für viele Finance-Apps (bei Nutzern, die den Prompt gesehen haben). Für diese Nutzer:innen ist nicht nur die vollständige Datengranularität aktiviert, sondern auch die Möglichkeit, Zielgruppen ohne Zustimmung zu segmentieren.

- Aggregierte probabilistische Modellierung – eine statistische Technologie, die maschinelles Lernen nutzt, um die Kampagnenperformance mit hoher Genauigkeit zu schätzen.

- Predictive Analytics – ermöglicht es Vermartktern, datengesteuerte Entscheidungen über den zukünftigen Wert der Nutzer:innen mit einem hohen Maß an Vertrauen zu treffen, während sie sich zu Beginn des Funnels auf sehr begrenzte Datenpunkte verlassen.

- Top-Down-Measurement – ganzheitliche Methoden wie Inkrementalität (Identifizierung inkrementeller Umsatztreiber zur Optimierung der Budgetzuweisung) und Media-Mix-Modellierung oder MMM (Messung der Wirkung von Kampagnen, um festzustellen, wie verschiedene Elemente zum Endergebnis beitragen).

- Data Clean Rooms – ermöglichen datenschutzkonforme Messungen und Optimierungen in einer hochsicheren Umgebung, in der Werbetreibende Daten auf Nutzerebene ohne Zugriff auf Daten auf Nutzerebene nutzen können.

Re-Engagement – Measurement und Setup erklärt

Bei erfolgreichen Finance-App geht es nicht nur darum, neue Nutzer:innen zu gewinnen und sie zur Conversion zu führen. Es geht auch darum, sicherzustellen, dass diejenigen, die konvertierten, über einen längeren Zeitraum engagiert bleiben, um letztlich den Umsatz und den LTV zu steigern.

Dies gilt sicherlich für Finance-Apps, die höhere durchschnittliche Bindungsraten aufweisen als andere Branchen – trotz eines Rückgangs von 18,4 % am 30. Tag im Vergleich zum Vorjahr.

Gleichzeitig haben sie auch besondere Schwierigkeiten, anhaltendes und häufiges Engagement zu fördern.

Viele Nutzer:innen laden Banking-Apps herunter, nutzen aber nicht das volle Potential oder verstehen es nicht. Aus diesem Grund geht es beim erneuten Engagement in dieser Branche hauptsächlich darum, untätige Nutzer:innen wieder zur App zu bringen, um die Kontoaktivität und das langfristige Engagement zu fördern.

1 – Measurement

Unten sind die wichtigsten Metriken aufgeführt, die Top-Finance-Apps in ein effektives Re-Engagement einbeziehen, wobei die linke Spalte branchenspezifische Ziele und die rechte Spalte die Metriken enthält, die diese Ziele angeben und vorantreiben:

2 – ROX, Deep Linking und großartige CX

Wir haben uns bereits mit dem Warum und Wie von Deep Linking bei der Akquise befasst, aber in der Finanzbranche ist Deep Linking genauso wichtig für Re-Engagement und Remarketing.

Bei Finance-Apps, die tendenziell längere und höherwertige Conversion-Zyklen haben, können Nutzer:innen vor und manchmal nach der Registrierung, Nutzung oder Conversion leicht inaktiv werden oder sogar deinstallieren.

Vermarkter müssen besonders proaktiv sein und die Nutzer:innen nach der Installation kontinuierlich beschäftigen, anstatt die schwierigere Aufgabe zu haben, sie zurückzubringen, nachdem sie bereits von Bord gegangen sind.

Deep Linking wird oft in Verbindung mit E-Mail- und Push-Benachrichtigungen verwendet, da diese Nachrichten ein hohes Maß an Personalisierung erfordern. Abgesehen davon ermöglicht Deep Linking auch die Personalisierung bezahlter Kampagnen, zum Beispiel wenn Ihnen eine Anzeige mit dem Paar Schuhe angezeigt wird, das Sie sich angesehen haben, anstelle allgemeiner Anzeigen.

Beispielsweise könnten E-Mails mit in CTAs eingebetteten Deep Links, die zur Registrierungs- oder App-Seite von Produkt X führen, an Nutzer:innen gesendet werden, die die Informationsseite von Produkt X in der App besucht, sich aber nicht registriert haben.

Ebenso könnte für Nutzer:innen, die sich für Produkt X registriert haben, eine E-Mail mit Deep Links zu verwandten Produkt- oder Serviceseiten funktionieren, die gut zu Produkt X passen.

Insbesondere für Finance-Apps können Deep Links auch dazu dienen, um ein Nutzerempfehlungsprogramm einzurichten, das Nutzer:innen zu bestimmten Funktionen innerhalb einer einzelnen App oder zu verschiedenen Produkten innerhalb einer Gruppe verwandter Apps führt.

Die Analysen aus diesen Links ermöglichen es Vermarktern, sowohl die Anzahl der Nutzer:innen zu messen, die als Ergebnis eines einzelnen Links weitergeleitet wurden, als auch die Anzahl der neuen Nutzer:innen, die ein bestimmter Kunde oder Kundin erfolgreich in die App bringen konnte. Diese Metriken werden dann auf weitere Remarketing-Kampagnen angewendet, die Angebote für ein stärkeres Engagement bieten.

Indem sie großartige Customer Experience (CX) anbieten, können Vermarkter also mehr Nutzer:innen an ihr gewünschtes Ziel bringen und den Boden ihres Funnels erweitern. Produktmanager hingegen können Deep Linking nutzen, um ihre Nutzer:innen besser einzubinden und zu halten.

Hervorragende CX führt zu Businessergebnissen. Diese Auswirkungen, die sich aus Investitionen in das Kundenerlebnis ergeben, werden als Return on Experience (ROX) bezeichnet.

Um mehr über ROX zu erfahren und wie es Ihr App-Engagement vorantreiben kann, werfen Sie einen Blick in unseren ROX-Guide.

3 – Owned Media

Owned Media ist jedes Marketing-Asset, das direkt von einem Unternehmen kontrolliert wird und für dessen Zugriff und Nutzung nur geringe bis keine zusätzlichen Kosten anfallen. Am relevantesten für das mobile Re-Engagement sind Push-Benachrichtigungen, E-Mails und SMS-Nachrichten, aber auch Webinare und Tweets.

Owned Media ist Ihre Art, kostenlose, kontextbezogene Inhalte zu erstellen, die darauf ausgelegt sind, das Engagement Ihrer aktiven, inaktiven oder verlorenen Nutzer:innen zu erhöhen – und eine persönlichere, dauerhaftere Verbindung herzustellen. Im Zeitalter der Privatsphäre der Nutzer:innen, in dem Daten auf Nutzerebene schwerer zu bekommen sind, ist diese Verbindung geradezu unverzichtbar.

Lassen Sie uns diesen Prozess untersuchen. Üblicherweise verfügen Vermarkter über ein CRM, das die Nutzung solcher Kampagnen ermöglicht. Diese CRMs erhalten Daten auf zwei Arten: entweder über ihr eigenes SDK oder über einen Attributions- und Measurement-Anbieter.

Letzteres verfügt in der Regel über vorgefertigte Integrationen mit den weltweit beliebtesten Tools, sodass Vermarkter ihre Daten direkt exportieren können.

Stellen Sie sich vor, ein:e Nutzer:in hat mit dem Onboarding-Prozess zur Erstellung eines Anlageportfolios begonnen, aber kein Bankkonto verknüpft oder Anlagepräferenzen ausgewählt. Basierend auf diesen In-App-Events (die das CRM empfängt) führt der Vermarkter zuerst eine Push- und dann eine E-Mail-Kampagne durch, aber der/die Nutzer:in schließt den Aufbau des Portfolios dennoch nicht ab.

An diesem Punkt kann der Vermarkter entweder mit dem Remarketing über bezahlte Quellen beginnen, um die Conversion zu steigern, oder diese:n Nutzer:in einem Zielgruppensegment hinzufügen, um ihn/sie künftig vom Remarketing auszuschließen.

Clevere Vermarkter verwenden verschiedene Parameter, um verschiedene Kampagnen nach mobilen Finanzprodukten auf Push-, E-Mail- und bezahlten Kanälen durchzuführen. Bei Produkten mit geringerem Wert ist die Nutzung von eigenen Medien absolut sinnvoll, da sie praktisch kostenlos sind.

Bei hochwertigen Produkten können Vermarkter jedoch auch über Paid Media erneutes Engagement erzielen Interessanterweise sind sich viele Vermarkter trotz ihrer weit verbreiteten Nutzung immer noch nicht voll und ganz des langfristigen Werts bewusst, den diese Kanäle bieten.

Warum sollten Sie Owned Media nutzen?

- Nutzen Sie die Marketing-„Hierarchie“. Angesichts der geringen bis keinen Kosten für eigene Medienkanäle, insbesondere im Vergleich zu bezahlten Kampagnen, sollte das Re-Engagement von Nutzern über diese Kanäle so weit wie möglich und angemessen im Mittelpunkt stehen.

- Performance Anomalien. Im Falle eines plötzlichen Anstiegs der Anzahl der Käufe oder anderer Metriken verstehen Sie möglicherweise nicht immer warum. Wenn Sie Ihre eigenen neben den bezahlten Kanälen messen, können Sie feststellen, ob eine bestimmte Wachstumsanomalie von einem bestimmten Kanal oder Partner stammt, und anschließend entscheiden, wo Sie das Budget weiter verteilen möchten.

- Creative-Optimierung. Besonders relevant für Kampagnenmanager, wenn ein Creative oder eine Anzeige per Deep Link mit einer E-Mail oder Push-Benachrichtigung verbunden ist, wird durch die Messung dieser Kampagnen gezielt ermittelt, welche Creatives die besten Ergebnisse liefern.

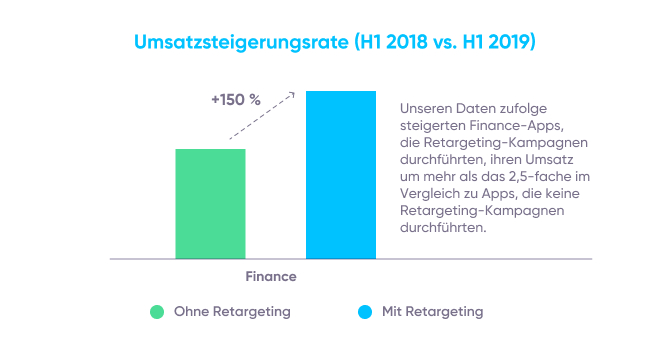

4 – Remarketing über Paid Media

Da Finance-Apps längeren und höherwertigen Conversion-Zyklen ausgesetzt sind, ist es notwendig, inaktive oder deinstallierte Nutzer:innen erneut anzusprechen (oder alternativ Deinstallationen von Ihren Kampagnen auszuschließen), um eine langfristige Retention und LTV sicherzustellen.

Darüber hinaus ist es angesichts der Herausforderung steigender UA-Kosten billiger, Ihre bestehenden Nutzer:innen proaktiv wieder einzubeziehen und sie vom Desktop und mobilen Web zur App zu führen, anstatt neue oder inaktive Nutzer:innen zu gewinnen.

Tatsächlich steigt die Anzahl der Remarketing-Conversions unter den weltweiten Apps, die globale Kampagnen durchführen, um das 2,5-fache an, wie unser aktueller Re-Engagement-Guide zeigt.

Eines der häufigsten Remarketing-Segmente und oft der Beginn von Full-Funnel-Remarketing-Kampagnen ist die Gruppe von Nutzern, die zwar installieren, aber ihr Bankkonto nicht verknüpfen oder die Kontoregistrierung nicht abschließen.

Als Basis für die meisten nachfolgenden Aktivitäten, die Nutzer:innen in der App durchführen können, ist es besonders wichtig, dass sie diese Aktion zuerst abschließen.

Angesichts der Menge an Informationen, die Unternehmen aus dem Nutzer-Onboarding-Prozess erhalten können, können diese Kampagnen mit eigenen Medienkampagnen beginnen, hauptsächlich E-Mail und Push, um die Conversions zu maximieren und gleichzeitig die Kosten zu minimieren.

Timing von Remarketing-Kampagnen

Die Entscheidung, wann Sie mit der Ausführung von Remarketing-Kampagnen beginnen, hängt von mehreren Faktoren ab, z. B. der Art des Zielgruppensegments, Ihrem Budget, dem Grad des Engagements und ob Sie versuchen, Nutzer:innen zurückzugewinnen oder einfach erneut zu interagieren.

Remarketing-Kampagnen können bereits sofort oder 24 Stunden nach der Installation, innerhalb der ersten Woche oder später gestartet werden. Es gibt keine Einheitsformel.

Das Stoppen Ihrer Kampagne hängt auch von mehreren Faktoren ab, nicht zuletzt von Ihren erwarteten Marketingzielen und den Grenzen Ihres Kampagnenbudgets.

In der Finanzbranche beenden Marketingexperten Kampagnen in der Regel nach 7, 14 oder 30 Tagen. Es existiert jedoch auch die Ansicht, dass das Remarketing-Fenster am besten durch die Länge des gewünschten Conversion-Zyklus für die Mehrheit Ihrer organischen Nutzer:innen bestimmt wird.

Aus diesem Grund ist es wichtig sicherzustellen, dass Sie Ihre Kampagnen unabhängig davon, wie lange Sie sie ausführen, innerhalb eines angemessenen Zeitraums beenden, um zu vermeiden, dass Ihr Budget verschwendet wird.

Best Practices für effektives Remarketing

1 – Re-Engagement-Zielgruppensegmentierung

Wie bei der Akquise können Ihre granularen In-App-Event-Nutzerdaten direkt angewendet werden, um Zielgruppensegmentierungen für das erneute Engagement mit Nutzern zu erstellen. Push-Benachrichtigungen, E-Mails und andere eigene Medien werden am häufigsten zuerst in Re-Engagement-Kampagnen verwendet, da sie kostengünstig sind und Nutzer:innen einfacher erreichen können als kostenpflichtige Methoden.

Nachfolgend finden Sie einige Beispiele für Zielgruppensegmente zum erneuten Engagement:

- Retargeting und Re-Engage. Verbessern Sie Ihr erneutes Engagement, indem Sie auf hochwertige Nutzer:innen abzielen, die im letzten Monat mehrere Käufe oder Conversions getätigt haben, diesen Monat aber inaktiv waren.

- Wiederherstellung oder Depriorisierung von Nutzer:innen, die deinstalliert haben . Sprechen Sie Nutzer:innen, die eine bestimmte Anzahl von Aktionen im unteren Funnel durchgeführt, Ihre App aber vor Kurzem deinstalliert haben, mit benutzerdefinierten Creatives an, um Re-Installationen zu fördern. Umgekehrt könnten Sie sich dafür entscheiden, die Priorität von Retargeting-Kampagnen zu verringern, die sich auf diese Nutzer:innen konzentrieren, und in Zielgruppen investieren, die mit größerer Wahrscheinlichkeit einen höheren Wert garantieren.

- Cross-Selling und Upselling. Ermutigen Sie Nutzer:innen mit hoher Kaufabsicht, die ursprüngliche Transaktion mit dem Hinzufügen verwandter Produkte oder Dienstleistungen dieser oder anderer Marken abzuschließen.

- Remarketing-Ausschluss. Eine Zielgruppe, die mit einer bestimmten eigenen Medienquelle interagiert hat (Push, E-Mail, SMS, andere) oder eine andere Ausschlussbedingung erfüllt hat (d.h. mehr als zweimal für einen Kredit abgelehnt wurde), wird vom bezahlten Retargeting ausgeschlossen.

- Abschluss des Funnels. Während sich Nutzer:innen durch den Conversion Funnel bewegen, ist es unvermeidlich, dass sie an verschiedenen Stellen dieser Journey abbrechen. Erstellen Sie Segmente für jede der Aktionen, die Nutzer:innen ausführen sollten, um diejenigen zu finden, die keine Fortschritte machen, und führen Sie sie entlang Ihres Funnels zur Conversion.

Eine weitere wichtige Anwendung der Zielgruppensegmentierung ist die Erstellung von geteilten Zielgruppen zur Bestimmung der inkrementellen Performance jeder Medienquelle sowie zur Durchführung von A/B-Tests und zur Verbreitung von Produktfunktionen.

Für inkrementelle und A/B-Tests können diese geteilten Zielgruppen unter anderem auf folgenden Faktoren basieren:

- Aktion – Nutzer:in, die die App installiert, aber noch nicht konvertiert haben

- Exposure – Nutzer:in, die auf eine Anzeige geklickt, diese aber nicht installiert haben

- Geografische Verteilung – Nutzer:in, die sich in einem bestimmten Land befinden

Mit Inkrementalität und A/B-Tests können Sie zwei Gruppen von Nutzern (Test und Kontrolle) über verschiedene Netzwerke hinweg erstellen und sehen, welches Netzwerk, welche Kampagne, welche Anzeige oder welches Creative zu einem positiveren Businessergebnis führt.

Ebenso informiert der Inkrementalitätstest darüber, ob das Hinzufügen eines neuen Netzwerks zu Ihrem bestehenden Portfolio eine echte inkrementelle Auswirkung hat oder nicht:

1 – Produktspezifische Assets

Diese sollten für jede Aktion erstellt werden, für die Sie Nutzer:innen erneut ansprechen. Stellen Sie sicher, dass Sie eine separate Zielseite mit aktionsspezifischen Motiven und Botschaften entwerfen, die als Startseite für jede Kampagne dient.

Beispielsweise sollte sich die Botschaft für ein Segment, das Nutzer:innen dazu bringt, ihr Bankkonto oder ihre Kreditkarte zu verknüpfen, von der einer normalen Homepage unterscheiden.

2 – Anzeigen- und Zielgruppenaktualisierungen

Da Klickraten in der Finanzbranche schwer aufrechtzuerhalten sind, aber auch der Schlüssel für die Nischensegmentierung sind, sind regelmäßige Anzeigen- und Zielgruppenaktualisierungen notwendig.

Sie sollten Ihre Creatives auch immer A/B-testen, um ihre wahre Wirkung zu verstehen. Achten Sie bei Segmenten mit hoher Sprachaffinität darauf, die Kommunikation in den entsprechenden Landessprachen zu nutzen.

3 – Simultanes Creative Testen

Wenn es um die Optimierung der Anzeigen- und Creative-Performance geht, bietet das gleichzeitige Testen von 3-5 verschiedenen Creative-Sets die tiefgreifendste Performanceanalyse innerhalb eines angemessenen und effizienten Zeitraums.

Als allgemeine Regel gilt jedoch, dass es besser ist, mehrere unterschiedliche Motive häufiger zu testen, als Tests mit großen Mengen von Motivsätzen gleichzeitig durchzuführen.

4 – Personalisierung – nicht nur für UA

Mit der Raffinesse der Marketingtechnologie und der zunehmenden Anzahl verfügbarer Apps erwarten App-Nutzer:innen, insbesondere im Bereich Mobile Finance, von Anfang bis Ende maßgeschneiderte Erfahrungen.

Verwenden Sie Kauf- oder Ansichtsverläufe, um Cross-Selling durchzuführen und inaktive Nutzer:innen erneut anzusprechen. Kombinieren Sie Deep Links mit anderen In-App-Eventdaten, um unvollständige Käufe, Registrierungen oder Conversion-Raten zu reduzieren. Wählen Sie Werbepartner aus, die Verhaltens- oder Intent-Personalisierung anbieten, und machen Sie diesen Prozess zu einem Teil Ihrer Marketingroutine.

5 – Frühe Funnel-Optimierung

Konzentrieren Sie sich bei der Optimierung auf komplexe frühe Funnel Events (z. B. Dokumente hochgeladen oder Berechtigung geprüft) und die damit verbundenen Metriken (wie das Verhältnis von Events zu Installationen).

Da die User Journey in Kredit-Apps länger und komplexer ist, ist es schwieriger, sie auf endgültige Conversion-Events wie die tatsächliche Kreditauszahlung zu optimieren.

In dieser Phase des gesamten digitalen Finanzwachstums haben mobile Finanzunternehmen mehr Faktoren auf ihrer Seite, um ihre Businessziele zu erreichen.

Eine pandemiebeschleunigte Mobile Explosion und eine wachsende Nachfrage der Verbraucher, sowohl Zeit als auch Geld zu sparen, hat zu einer Zunahme von Technologien geführt, die das mobile Finanzerlebnis auf allen Plattformen erheblich verbessert haben, ohne die Privatsphäre der Nutzer:innen zu gefährden.

Es ist jetzt einfacher als je zuvor, über Handys Einkäufe zu tätigen, Anträge abzuschließen oder sich zu registrieren – in Kombination mit dem Versprechen einer immer schnelleren Konnektivität sind Mobile Finance-Vermarkter gut positioniert, um voranzukommen.

Angesichts dieses Wachstums ist das Fazit, wie wichtig granulare Messungen sind, um Marketer voranzubringen. Befolgen Sie die oben beschriebenen Vorschläge und Metriken, und Sie schaffen die Grundlage für zukünftige Rentabilität, Performance und Erfolg.